2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Última modificación: 2025-06-01 07:13:40

En una economía de mercado, los precios de varios bienes que una empresa puede comprar para la actividad económica cambian constantemente. El precio de compra de un elemento de activos fijos en el año en curso puede diferir significativamente de aquel por el cual se compró este elemento. Una empresa puede realizar un seguimiento de los cambios en los precios de los objetos de propiedad que tiene, hacer un recálculo especial del costo de ellos y tener en cuenta la diferencia. Este proceso se denomina revalorización del inmueble (en adelante PI). Antes de pasar a la descripción del sistema PI, consideremos algunos conceptos.

¿Qué son los activos no corrientes?

Los activos no corrientes (en adelante, VOA) son elementos de propiedad de la empresa que se utilizan constantemente en sus actividades comerciales. Cualquier propiedad que la sociedad no tenga la intención de comercializar por un período prolongado,es un activo no corriente. Las EFS de la empresa incluyen: activos por impuestos diferidos, activos intangibles, terrenos, instalaciones de gestión de la naturaleza, edificios, estructuras, transporte, ganado, diversos equipos, equipos de oficina, etc.

Los principales criterios para la determinación de los HLW son el período de su uso, que debe ser mayor a 12 meses (o un ciclo de operación si es mayor a 12 meses), y su presencia en la empresa como objeto de propiedad capaz de generar ingresos (como medio de trabajo). Además, los activos no corrientes incluyen diversas inversiones financieras que generarán ingresos a la empresa durante más de un año, o inversiones que se pagarán en el futuro después de la expiración de este período. Cabe señalar que el bien puede, por alguna razón, no participar en las actividades productivas de la empresa en un momento determinado, pero ser considerado como una EFS. A la hora de atribuir un bien a la EFS, el papel preponderante en este caso no lo juega el hecho mismo de su uso para generar ingresos, sino el motivo de su adquisición con ese fin. Con PI, el papel principal lo juega el precio de reposición de la propiedad, determinado a través del valor de mercado de un activo no corriente.

¿Cuál es el precio de reposición y de mercado?

El precio de reemplazo es el costo de la restauración completa de un artículo de propiedad en caso de rotura o pérdida. En otras palabras, este es el dinero que la empresa debe pagar exactamente por el mismo artículo si el anterior deja de participar en la producción.actividades. El precio de mercado es el precio al que se puede vender un artículo recién comprado. Es decir, este es el dinero que puede obtener si decide vender la propiedad inmediatamente después de la compra (en el momento en que se incluye en la contabilidad).

De hecho, en nuestro caso, no hay diferencia entre la recuperación y el precio de mercado. En algunas situaciones, por ejemplo, cuando una empresa recibe un elemento de propiedad de forma gratuita, se incluye en la contabilidad al precio de mercado. Entonces podemos decir que el valor de mercado se convierte en el original. En nuestro caso, el precio de mercado se convierte en un precio de recuperación.

¿Qué es la revalorización de activos no corrientes?

PI es una revisión del precio por el cual se compró un artículo particular de la propiedad de la empresa, comparando este valor con el valor de reposición. Si el precio de compra inicial difiere significativamente del precio de reposición, entonces es necesario depreciar o revaluar el activo no corriente. Una diferencia significativa entre estos indicadores no está estrictamente definida por ley, pero el límite generalmente aceptado es el 5% de la diferencia. Si el precio inicial de la propiedad es inferior al 5% del precio de reposición, entonces se debe realizar una evaluación adicional. Si el costo original es más del 5%, se debe realizar una rebaja. En el futuro, la revaluación y la rebaja deben reflejarse. En el balance, la revalorización de los activos no corrientes es la línea 1340.

PI no es un factor obligatorio tanto para el sistema tributario general como para el simplificado. La empresa no puede realizar una revaluación de la propiedad en absoluto hasta quehasta que surja la necesidad. Sin embargo, esto no significa que la empresa pueda realizar la IP en el momento que desee. La decisión de realizar este trámite deberá fijarse en la política contable.

Vale la pena mencionar que el PI puede referirse tanto a la totalidad de la propiedad de la empresa como a su parte. Es decir, no es necesario sobrestimar todo lo que es. Bajo el PI, se deben formar ciertos grupos de objetos homogéneos. Al mismo tiempo, no existe una clasificación estricta de los mismos por parte del legislador. Las sociedades pueden definir estos grupos por sí mismas. La uniformidad no debe entenderse como cosas tales como, por ejemplo, la ubicación de los objetos o su color. En este caso, las características técnicas, el propósito de uso y similares importan. Los grupos de partidas homogéneas también deben fijarse en la política contable. Hay dos formas de PI: recálculo directo del precio e indexación.

¿Significado de tener un IP?

Como se mencionó al principio del artículo, los precios de varias cosas que pueden convertirse en el SAI de una empresa cambian constantemente. La revalorización de activos no corrientes permite igualar el coste inicial de estos activos y hacerlos iguales a los precios de mercado en un momento dado.

Hay muchas razones para PI. Es necesario realizarlo si es necesario vender parte de la propiedad o toda la sociedad en su conjunto. Si la empresa decide atraer inversiones, también es necesario realizar un IP si la atracción está relacionada con la obtención de un préstamo. Para ello, el precio de la garantía debe determinarse de forma fiable. Y dado que la garantía es propiedad de la empresa, no se puede prescindir de PI. si unse tomó la decisión de colocar (emitir) valores, y también se está realizando una revalorización de bienes, ya que las autoridades deben conocer la situación financiera real de la empresa (emisora) que pondrá en circulación los valores.

Solo por el bien de mejorar el atractivo de la inversión para los inversores potenciales, también se necesita un PI. Si los activos netos de la empresa caen por debajo de su capital autorizado, la empresa corre el riesgo de quebrar. Por lo tanto, para aclarar el valor de los activos, también se necesita una revalorización de la propiedad. Si se toma la decisión de asegurar la propiedad, se debe formar una base de seguro. Aquí también se necesita PI. Asimismo, las razones de la revaluación incluyen los procesos de fusiones y adquisiciones de empresas, especialmente si estos procesos se relacionan con empresas extranjeras que operan de acuerdo con las normas internacionales de información financiera (NIIF). En tales casos, el PI es obligatorio. Cuando un elemento de propiedad se vuelve obsoleto, cuando su precio de mercado cae bruscamente en el contexto de nuevos desarrollos, la reevaluación le permite igualar el valor de los elementos existentes con su precio de mercado para obtener información más precisa sobre la situación financiera de la empresa. Hay otras razones para PI.

Períodos de revalorización

Si una empresa una vez revalorizó los activos no corrientes, entonces debe hacerlo periódicamente a lo largo de la vida de la organización. La señal para IP es el cambio significativo mencionado anteriormente entre el precio del artículo de propiedad aceptado para la contabilidad y su valor de mercado. La revaluación de la empresa debe llevarse a cabo no más de una vez al año.año. Es posible establecer plazos específicos para este trámite en la política contable, pero si existe una reserva sobre la posibilidad de realizar un PI no programado. En vista de este factor, después de la primera revalorización, la empresa debe informarse anualmente sobre los precios de mercado de todos los bienes inmuebles que posee. Y en caso de una diferencia significativa del 5%, es necesario realizar una rebaja o una reevaluación en función de los resultados.

De acuerdo con la normativa vigente, el PI debe realizarse más cerca del 31 de diciembre, es decir, al final del año, y reflejarse en la contabilidad por separado. En el nuevo año, los artículos de propiedad se aceptan para la contabilidad a un nuevo precio. Surge la pregunta: ¿qué hacer si es necesario realizar un PI a mediados de año? Este tema no está regulado por ley en ninguna parte, es decir, la empresa puede reevaluar a mediados de año, pero si se toman en cuenta los datos de su inicio.

Métodos PI

Hay dos formas de realizar la revalorización: recálculo directo del precio e indexación. El método de conversión es el más común. Para su implementación, es necesario determinar el precio de mercado de los bienes inmuebles sujetos a PI. Para obtener información sobre esto, puede usar los sitios web de los fabricantes, literatura especial, estadísticas gubernamentales, los servicios de tasadores independientes, etc. Después de eso, puede volver a evaluar usando los cálculos que se describen en la siguiente sección.

El segundo método PI prácticamente no se utiliza. Para implementarlo, debe conocer los índices deflactores: índices de precios (en nuestro caso, para el BOA). Hasta 2001, los organismos estatales de estadística proporcionaban periódicamente informaciónsegún el índice de precios BHA. Ahora, dicho servicio solo se puede obtener pagando una tarifa de los mismos organismos estadísticos.

Fórmulas para realizar PI

Dado que la revaluación de los activos no corrientes no solo afecta a los elementos de propiedad, sino también a los montos de depreciación acumulada, primero debe calcular la depreciación (incluida la acumulada) en el momento del PI. Hay cuatro métodos de depreciación, por lo que omitiremos este paso.

Método de conversión directa

Después de determinar el precio de mercado del artículo revaluado, debe usar la fórmula:

O=PC / PS100 - 100, donde

- O - desviación de precio en porcentaje;

- RS - valor de mercado;

- PS - el precio original o actual de restauración, si el artículo ya ha sido revaluado.

Después del cálculo, debería obtener un porcentaje (positivo o negativo). Si el porcentaje positivo es superior al 5%, entonces esta es una señal de un aumento en el valor de un activo no corriente y es necesario reevaluar. Si el porcentaje negativo es inferior al 5%, se debe realizar una rebaja. El valor de revaluación o descuento es la diferencia entre el precio original y el precio de reemplazo.

A continuación, debe volver a calcular la depreciación:

PA=AO donde

- PA - depreciación actualizada;

- A - depreciación (incluida la acumulada);

- O - Desviación de precio en porcentaje.

Método indexado, o método de indexación

En este caso, el precio de recuperación (de mercado) no se determina utilizandoinformación del exterior, como en el caso del recálculo directo, pero se calcula utilizando índices deflactores:

BC=PSID1ID2ID3ID4, donde

- VS - precio de reemplazo;

- PV - costo de reemplazo inicial o actual si el artículo ya ha sido revaluado;

- ID1-ID4 son los índices deflactores del SAI para los cuatro trimestres del año del informe.

Después de calcular el precio de reemplazo, los siguientes pasos son los mismos que cuando se recalculan los precios directamente. Después de estos cálculos y la contabilización de PI en las cuentas (más sobre esto a continuación), la revalorización de los activos no corrientes se refleja en el balance. Este es el paso final de este procedimiento.

Sistema PI

Si el artículo se revaloriza por primera vez, entonces su revalorización se acredita a la cuenta 83 "Capital adicional", y la rebaja se carga a la cuenta 91.2 "Otros ingresos y gastos". Si el PI se lleva a cabo al comienzo del año, entonces, en caso de una reducción, el valor se acredita al débito de la cuenta 84 "Ganancias retenidas (pérdida descubierta)". La depreciación calculada con la fórmula anterior también debe revaluarse. Se realizan las mismas contabilizaciones, solo se revierten los débitos y créditos y se utilizan cuentas de depreciación. No hay nada complicado aquí.

Lo más interesante comienza si el ítem ya ha sido reevaluado antes. Si esto sucede, entonces la nueva revaluación se atribuye al capital adicional. Si es igual a la reducción anterior, se agrega al crédito de la cuenta 91.1. Si la revaluación es mayor que la rebaja anterior, entonces su valor residual se destina a capital adicional.

Si el artículo ya ha sido revaluado, el capital adicional se reduce por el valor de la rebaja. Si es superior al valor anterior, primero se reduce el capital adicional por el valor de la revalorización anterior, y el valor residual de la rebaja pasa a la cuenta 91.1 si el trámite se realiza al final del año (31 de diciembre).), o a la cuenta 84 si la rebaja se produce al principio (1 de enero).

Si el artículo ya se ha descontado, entonces el nuevo valor se acredita a la cuenta 91.2 o a la cuenta 84 si la rebaja se produce a principios de año.

Cableado

Consideremos un ejemplo de una interfaz de usuario de activos fijos.

Reevaluación (primer IP, o si también hubo reevaluación anterior):

- Dt 01 Ct 83 - reflexión de revalorización.

- Dt 83 Ct 02 - aumento de la depreciación.

Markdown (primer PI o si hubo una rebaja anterior también):

- Dt 91.2 Ct 01 - reflejo de reducción.

- Dt 02 Ct 91.1 - disminución de la depreciación.

Markdown (primer PI al principio del año o si hubo una rebaja antes también):

- Dt 84 Ct 01 - reflejo de reducción.

- Dt 02 Ct 84 - disminución de la depreciación.

Revaluación (anteriormente había una rebaja):

- Dt 01 Ct 91.1 - reflexión de revalorización.

- Dt 91.2 Ct 02 - revalorización de la depreciación.

- Dt 01 Ct 83 - valor residual de revalorización.

- Dt 83 Ct 02 - valor residual de la depreciación.

Markdown (previamente reevaluado):

- Dt 83 Ct 01 - reflejo de reducción.

- Dt 02 Ct 83 - descuento por depreciación.

- Dt 91.2 Ct 01 - valor de descuento residual.

- Dt 02Kt 91.1 - el valor residual de la depreciación

Depreciación (a principios de año hubo una revalorización anterior):

- Dt 83 Ct 01 - reflejo de reducción.

- Dt 02 Ct 83 - descuento por depreciación.

- Dt 84 Ct 01 - valor de descuento residual.

- Dt 02 Ct 84 - valor residual de la depreciación.

Reflejando PI en el balance general

La PI realizada al final del año debe reflejarse en el balance por separado en la línea 1340 "Revalorización de activos no corrientes". A su vez, la línea 1130 “Activos fijos” debe reflejarse con los resultados de IP por activos fijos incluidos en ella, y la línea 1350 “Capital adicional (sin IP)” debe reflejar capital adicional sin tener en cuenta los resultados de IP. Los valores del saldo acreedor de la cuenta 83 se utilizan como información para completar la línea 1340.

Recomendado:

¿Por qué necesitamos una revalorización de los activos fijos?

La revalorización de los activos fijos es necesaria cuando se desgastan durante el proceso productivo. La legislación vigente ha establecido la clasificación de este tipo de bienes, su vida útil, así como el procedimiento para el cálculo de la depreciación. La empresa tiene derecho a establecer de forma independiente coeficientes crecientes para las deducciones por depreciación, así como a elegir el método para calcular la depreciación

Conceptos generales del balance: activo, pasivo, moneda del balance

El balance contiene información importante para evaluar los resultados financieros de la empresa. Cada sección del activo, pasivo, así como la moneda del balance es necesaria para calcular muchos indicadores financieros

Fórmula de los activos netos en el balance. Cómo calcular los activos netos en un balance: fórmula. Cálculo de los activos netos de LLC: fórmula

Los activos netos son uno de los indicadores clave de la eficiencia financiera y económica de una empresa comercial. ¿Cómo se lleva a cabo este cálculo?

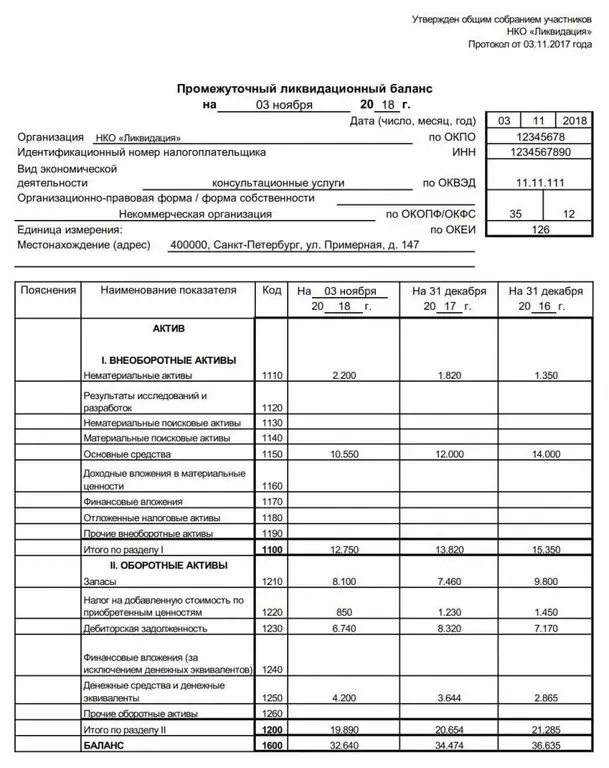

El balance de liquidación es Definición del concepto, aprobación, forma y muestra del llenado del balance de liquidación

El balance de liquidación es un importante acto financiero redactado durante el cierre de una organización. Puede ser intermedio o final. El artículo explica cuál es el propósito de estos documentos, qué información se ingresa en ellos, así como cómo y cuándo se aprueban y presentan al Servicio de Impuestos Federales

El valor en libros de los activos es la línea de balance 1600. El balance

Los activos de la empresa, o mejor dicho, su valor conjunto, son los recursos necesarios que aseguran el proceso de fabricación de nuevos productos, la posibilidad de ampliar los mercados de venta y modernizar las instalaciones existentes, la búsqueda de nuevos socios y clientes, que es decir, la parte financiera y económica de la vida de la empresa