2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Última modificación: 2025-01-24 13:15:10

Al abrir un empresario individual o cualquier empresa, todo empresario se enfrenta a una elección difícil. Debe decidir qué régimen fiscal utilizará. Como norma, luego del registro, se establece un régimen tributario general, el cual es complejo e inusual. Tiene que pagar y calcular muchas tarifas. Pero tiene algunas ventajas. Se considera indispensable si el público objetivo principal del negocio seleccionado son empresas que trabajan con IVA.

Concepto de modo

Este sistema es básico, por lo que no existen restricciones ni exenciones para los empresarios que decidan pasarse a este régimen. Los contribuyentes tienen que informar al Servicio de Impuestos Federales sobre varios tipos de impuestos. Además, deberá transferir las primas del seguro a diferentes fondos para usted y todos los trabajadores empleados.

Se puede utilizar el sistema general de tributación de empresarios individuales o de diferentes empresas. Para tales contribuyentes, solo difieren algunos de los impuestos recaudados.impuestos.

Los matices de BASIC

La cantidad de impuestos pagados depende de la dirección del trabajo. Para cada tarifa, deberá redactar los informes y declaraciones correspondientes, por lo que, inmediatamente después de comenzar a trabajar, debe encargarse del registro oficial de un contador profesional. Se requiere contabilidad.

No hay restricciones al elegir este modo para empresas o empresarios individuales. Puede emplear cualquier número de especialistas contratados, expandir su negocio, aumentar los volúmenes de producción, aumentar las ganancias o cambiar la dirección del trabajo.

¿Cómo ir?

La transición a OSNO se considera la más fácil. Esto se debe a que inicialmente, luego del registro, todas las empresas y empresarios por defecto deben reportar precisamente bajo este régimen. Si inicialmente un empresario individual o una empresa trabaja de acuerdo con otros sistemas, entonces la transición al sistema tributario general implica la transferencia de una notificación correspondiente al Servicio de Impuestos Federales. Esto solo se puede hacer a principios de año, por lo que el documento se presenta antes del 15 de enero del año siguiente.

Si, después del registro, el empresario no realiza ninguna acción, continúa trabajando de acuerdo con el BÁSICO.

La notificación de la transición al OSNO es simplemente una declaración en virtud de la cual se da de baja a un empresario o empresa individual como pagador de otro régimen fiscal, por ejemplo, USN, UTII, PSN o UAT. Después de la aprobación de esta solicitud, hay una transición automática al BASIC.

También cambia ael régimen general de tributación se lleva a cabo si, en el curso del trabajo, la empresa deja de cumplir con los requisitos del régimen de tributación previamente elegido. En caso de pérdida del derecho a trabajar bajo el régimen simplificado, se requiere comunicarse con el Servicio de Impuestos Federales con la notificación correspondiente. Esto debe hacerse dentro de los 15 días siguientes a la pérdida de este derecho. Si esta acción no se lleva a cabo, la transición aún se llevará a cabo, pero el empresario puede ser responsable administrativamente.

Beneficios del modo

Usar OSNO tiene ventajas y desventajas. Cualquier emprendedor, antes de elegir un modo específico, debe evaluar todos los parámetros positivos y negativos de la decisión tomada. El régimen fiscal general aplicable tiene las siguientes ventajas:

- si una empresa o un empresario individual paga el IVA, se vuelven más atractivos para la cooperación de varias contrapartes grandes que también están involucradas en la transferencia de este impuesto al Servicio de Impuestos Federales, ya que en tales condiciones es posible reducir los pagos a el presupuesto;

- no hay restricciones para cambiar a este modo, por lo que las empresas pueden emplear cualquier número de empleados, aumentar el negocio y también trabajar en cualquier dirección legal;

- puede combinarse con otros regímenes simplificados para optimizar la tributación.

Debido a las ventajas anteriores, a menudo es relevante aplicar BASIC.

Defectos del sistema

Pero hay algunas desventajas del BASIC. Aesto incluye tener que pagar numerosas tarifas.

Se requiere redactar y enviar al Servicio Federal de Impuestos una gran cantidad de informes y documentos, por lo que no puede prescindir de las habilidades de un contador profesional.

¿Cuándo es apropiado usar el modo?

El sistema fiscal general de impuestos se considera óptimo para su uso en situaciones:

- la empresa o persona física no puede cumplir con los requisitos de los sistemas simplificados;

- requerido para trabajar con IVA, de lo contrario, los contratistas grandes y necesarios se niegan a cooperar;

- la actividad de la empresa es preferencial, por lo que puede utilizar importantes concesiones del estado al calcular el impuesto sobre la renta;

- un empresario puede preparar informes de forma independiente y mantener registros contables debido a la disponibilidad de habilidades y experiencia relevantes, por lo que la elección de este modo es relevante.

Por lo tanto, a menudo se elige este sistema debido a las muchas ventajas y oportunidades únicas que los empresarios y las empresas pueden aprovechar.

¿Qué impuestos debo pagar?

La mayoría de las veces, la elección es entre el sistema tributario general y el sistema tributario simplificado. OSNO puede ser utilizado tanto por empresarios individuales como por empresas. Al usar este modo, uno tiene que enfrentar la necesidad de calcular y pagar muchas tarifas. De acuerdo con el sistema tributario general, los impuestos se enumeran:

- impuesto sobre la renta de las personas físicas o impuesto sobre la renta. si unel sistema es elegido por el empresario, luego paga el impuesto sobre la renta personal sobre los ingresos recibidos por un monto del 13%. La base para el cálculo es la totalidad de los ingresos recibidos por el empresario y también tiene en cuenta los ingresos personales del empresario individual y todos los fondos pagados a los empleados. Si la empresa selecciona el modo, entonces con OSNO se requiere calcular el impuesto sobre la renta. Para hacer esto, inicialmente se calcula la ganancia en sí, para lo cual todos los gastos para hacer negocios se deducen de los ingresos. La tasa total es del 20%.

- IVA. Este impuesto se considera el más importante a la hora de optar por esta modalidad. Para casos generales su tasa es del 18%, pero cuando se vendan alimentos o artículos destinados a los niños, la tasa se reduce al 10%. La base imponible está representada por el valor de los bienes o servicios.

- Impuesto a la propiedad. Se utiliza si los empresarios en el proceso de trabajo utilizan diferentes bienes registrados en propiedad. Para ellos, se requiere determinar el precio catastral, del cual se cobra el 2,2% anual. Adicionalmente, se requiere presentar una declaración al Servicio de Impuestos Federales cada año.

- Tarifa terrestre. Se utiliza exclusivamente en presencia de tierra en la propiedad. El monto de la tarifa depende de la decisión de las autoridades regionales, pero la tasa varía del 0,3 al 1,5 por ciento.

- Impuesto de transporte. Se aplica a la propiedad del automóvil. El monto del pago depende completamente de la capacidad de la máquina existente. La tarifa se paga anualmente, y para los empresarios individuales, el cálculo lo realizan los empleados del Servicio de Impuestos Federales, pero las empresas deben realizar de forma independiente todos los cálculos necesarios.

Opcionales necesario transferir las primas de seguro para el propio empresario y todos los trabajadores empleados. Pueden aplicarse otros impuestos, dependiendo de la línea de negocio elegida. Esto incluye el impuesto a la minería, el impuesto al agua y el impuesto especial o tarifa por el uso de la vida silvestre.

A menudo se requiere trabajar en el sistema general de impuestos. El IVA es el impuesto más importante, ya que algunas grandes empresas prefieren cooperar exclusivamente con contratistas que pagan esta tasa. Solo bajo tales condiciones puede solicitar el reembolso de la tarifa al Servicio de Impuestos Federales.

Matices y reglas para calcular y pagar el impuesto sobre la renta personal

Este impuesto debe ser pagado solo por empresarios individuales. Adicionalmente, se transfiere para todos los trabajadores empleados oficialmente. Para ello se determina el 13% de los ingresos percibidos. En tales condiciones, las empresas y los empresarios individuales actúan como agentes fiscales, por lo que deben calcular de forma independiente esta tarifa para sus empleados.

Todos los recibos de dinero a partir de los cuales se recauda el IRPF se enumeran en el art. 208 NK. Este tipo de cuota no se cobra por concepto de viaje, dinero contable o asistencia material. Para ciudadanos rusos se utiliza una tasa del 13%, y en otros casos es del 30%.

El impuesto se paga trimestralmente hasta el día 15 del mes siguiente al trimestre. Se permite pagar el monto total al final del período, por lo que los pagos por adelantado no son obligatorios. No se cobran sanciones porsin anticipos.

Reglas de cálculo del IVA

Al utilizar el sistema tributario general, los contribuyentes deben pagar el IVA. Está representado por una tarifa indirecta cobrada sobre la base de un margen de beneficio sobre los bienes vendidos.

IVA puede ser:

- nacional, cuando los productos se venden en Rusia;

- importación, con cargo a las mercancías importadas al país.

Para determinar la base imponible se tiene en cuenta el costo total o parcial de los bienes. Se pueden utilizar múltiples tasas:

- 0% en el caso de bienes de exportación;

- 10% al vender alimentos, productos para bebés, libros o medicamentos;

- Se aplica el 18 % en otras situaciones.

Si los ingresos de las actividades del empresario durante 3 meses superan los 2 millones de rublos, entonces se puede presentar una solicitud especial, sobre la base de la cual el empresario individual está exento de la necesidad de pagar esta tarifa.

Los fondos deben transferirse trimestralmente antes del día 25 del mes siguiente.

Informes

Cada empresario que decide aplicar el OSNO debe tener en cuenta la necesidad de presentar muchos documentos diferentes al Servicio de Impuestos Federales. De acuerdo con el sistema fiscal general, los informes pueden diferir para empresarios individuales y empresas:

- La declaración del IVA se presenta electrónicamente trimestralmente antes del día 25 del mes siguiente;

- la declaración del impuesto sobre la renta personal se presenta anualmente hasta el 30 de abril, y el documento se presenta en el formulario 4-impuesto sobre la renta personalal Servicio de Impuestos Federales dentro de los 5 días siguientes a la recepción de la primera ganancia;

- IP adicional requerida para llevar a cabo KUDIR;

- debe presentar informes anuales sobre las primas de seguros para usted y sus empleados;

- libro de compras y ventas utilizado para el cálculo del IVA;

- Las empresas del OSNO presentan declaración anual de la renta hasta el 28 de marzo del año siguiente.

Debido a la necesidad de compilar y presentar numerosos documentos al Servicio de Impuestos Federales, este régimen tributario se considera complejo y específico.

Conclusión

El sistema fiscal general para las sociedades de responsabilidad limitada y los empresarios individuales a menudo se considera una opción relevante y rentable. Al elegir dicho régimen, se toma en cuenta la necesidad de pagar una gran cantidad de impuestos, así como también presentar con frecuencia diferentes informes y declaraciones al Servicio de Impuestos Federales. Por lo tanto, se requiere tener conocimientos o habilidades específicas, y si un empresario no los tiene, desde el comienzo del trabajo, tendrá que contratar a un contador a tiempo completo.

Recomendado:

Gestión de documentos electrónicos: ventajas y desventajas, la esencia del sistema, formas de implementación

El artículo presenta las ventajas de la gestión electrónica de documentos y también enumera los principales pasos para implementarla en el trabajo de cualquier empresa. Se señalan las carencias de este sistema, así como las principales dificultades a las que se enfrentan los propietarios de las empresas

Cómo hacer la transición al sistema tributario simplificado: instrucciones paso a paso. Transición al sistema tributario simplificado: recuperación del IVA

La transición de IP al sistema tributario simplificado se realiza en la forma que establece la ley. Los empresarios deben solicitar a la autoridad fiscal en el lugar de residencia

Transición a un tipo de cambio flotante. Sistema de tipo de cambio flotante

El tipo de cambio flotante o flexible es un régimen en el que los tipos de cambio en el mercado pueden cambiar dependiendo de la oferta y la demanda. En condiciones de fluctuaciones libres, pueden subir o bajar. También depende de la realización de operaciones especulativas en el mercado y del estado de la balanza de pagos del estado

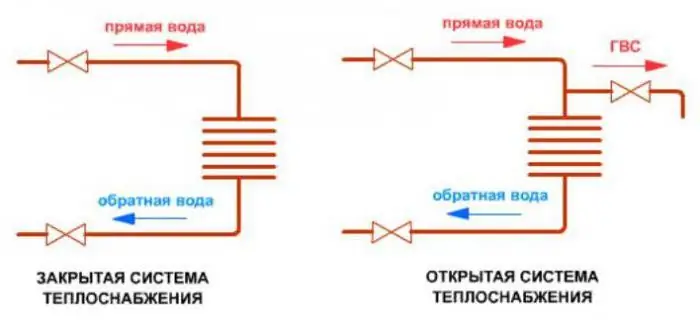

Sistema de calefacción cerrado y abierto: características, desventajas y ventajas

Actualmente, promete introducir la tecnología de un sistema de suministro de calor cerrado para los consumidores. El suministro de agua caliente le permite mejorar la calidad del agua suministrada al nivel del agua potable. Aunque las nuevas tecnologías ahorran recursos y reducen las emisiones al aire, requieren una inversión significativa. Las formas de implementación son a expensas de financiamiento comercial y presupuestario, concursos para proyectos de inversión y otros eventos

Propiedad común de un edificio de apartamentos: ¿qué es? Mantenimiento y reparación de la propiedad común de un edificio de apartamentos

La legislación de la Federación Rusa regula adecuadamente en detalle el procedimiento para el uso de la propiedad de la casa común por parte de los propietarios de apartamentos. ¿Cuáles son las disposiciones clave de las normas jurídicas pertinentes?