2026 Autor: Howard Calhoun | [email protected]. Última modificación: 2025-01-24 13:15:21

En la terminología económica moderna, puedes encontrar muchas palabras hermosas, pero incomprensibles. Por ejemplo, cobertura. ¿Qué es esto? En palabras simples, no todos pueden responder a esta pregunta. Sin embargo, tras un examen más detallado, resulta que dicho término puede usarse para definir el seguro de operaciones de mercado, aunque un poco específico.

Cobertura: qué es en términos simples

Entonces, averigüémoslo. Esta palabra nos llegó de Inglaterra (hedge) y en traducción directa significa cerca, cerca, y como verbo se usa en el sentido de “defender”, es decir, tratar de reducir las pérdidas probables o evitarlas por completo. ¿Y qué es la cobertura en el mundo moderno? Podemos decir que este es un acuerdo entre el vendedor y el comprador de que en el futuro los términos de la transacción no cambiarán y los bienes se venderán a un cierto precio (fijo). Así, conociendo de antemano el precio exacto al que se comprarán los bienes, los participantes en la transacción aseguran sus riesgos frente a posibles fluctuaciones de los tipos de cambio en el mercado de divisas y, en consecuencia, variaciones en el precio de mercado de los bienes. Participantes en las relaciones de mercado que cubren transacciones, es decir, aseguran sus riesgos,se llaman coberturistas.

Cómo sucede

Si aún no está muy claro, puede intentar simplificarlo aún más. Es más fácil entender qué es la cobertura con un pequeño ejemplo. Como saben, el precio de los productos agrícolas en cualquier país depende, entre otras cosas, de las condiciones climáticas y de lo buena que será la cosecha. Por lo tanto, al realizar una campaña de siembra, es muy difícil predecir cuál será el precio de los productos en otoño. Si las condiciones climáticas son favorables, habrá mucho grano, entonces el precio no será demasiado alto, pero si hay sequía o, por el contrario, lluvias demasiado frecuentes, entonces parte de los cultivos pueden morir, debido a que el costo del grano aumentará muchas veces.

Para protegerse de los caprichos de la naturaleza, los socios permanentes pueden celebrar un acuerdo especial, fijando un precio determinado en él, guiados por la situación del mercado en el momento de la celebración del contrato. Según los términos de la transacción, el agricultor estará obligado a vender y el cliente a comprar la cosecha al precio prescrito en el contrato, independientemente del precio que aparezca en el mercado en ese momento.

Aquí llega el momento en que queda más claro qué es la cobertura. En este caso, son probables varios escenarios:

- el precio de la cosecha en el mercado es más caro que lo estipulado en el contrato; en este caso, el productor, por supuesto, no está contento porque podría obtener más beneficios;

- el precio de mercado es inferior al especificado en el contrato; en este caso, el comprador ya es el perdedor, porque soportacostos;

- precio indicado en el contrato a nivel de mercado - en esta situación, ambos están satisfechos.

Resulta que la cobertura es un ejemplo de cómo puede realizar sus activos de manera rentable incluso antes de que aparezcan. Sin embargo, dicho posicionamiento aún no excluye la posibilidad de una pérdida.

Métodos y propósitos, cobertura de divisas

Por otro lado, podemos decir que la cobertura de riesgos es un seguro contra diversos cambios adversos en el mercado de divisas, minimizando las pérdidas asociadas con las fluctuaciones del tipo de cambio. Es decir, no solo se puede cubrir un producto específico, sino también activos financieros, tanto existentes como planificados para su adquisición.

También hay que decir que la correcta cobertura de divisas no está dirigida a obtener el máximo de ingresos adicionales, como puede parecer en un principio. Su tarea principal es minimizar los riesgos, mientras que muchas empresas rechazan deliberadamente una oportunidad adicional para aumentar rápidamente su capital: un exportador, por ejemplo, podría jugar con una depreciación y un fabricante con un aumento en el valor de mercado de los bienes. Pero el sentido común dicta que es mucho mejor perder los beneficios excesivos que perderlo todo.

Hay 3 formas principales de mantener su reserva de divisas:

- Aplicación de contratos (términos) para la compra de divisas. En este caso, las fluctuaciones del tipo de cambio no afectarán sus pérdidas de ninguna manera, ni generarán ingresos. La compra de divisas se realizará estrictamente de acuerdo con las condicionescontrato.

- Introducción de cláusulas de protección en el contrato. Tales cláusulas suelen ser bilaterales y significan que si el tipo de cambio cambia en el momento de la transacción, las pérdidas probables, así como los beneficios, se dividen en partes iguales entre las partes del contrato. A veces, sin embargo, sucede que las cláusulas de protección se refieren solo a un lado, luego el otro queda desprotegido y la cobertura de divisas se reconoce como unilateral.

- Variaciones con interés bancario. Por ejemplo, si después de 3 meses necesita una moneda para liquidaciones y, al mismo tiempo, se supone que la tasa cambiará al alza, sería lógico cambiar dinero a la tasa actual y depositarlo. Lo más probable es que el interés bancario sobre el depósito ayude a nivelar las fluctuaciones en el tipo de cambio, y si el pronóstico no se materializa, habrá una posibilidad de incluso ganar algo de dinero.

Por lo tanto, podemos decir que la cobertura es un ejemplo de cómo se protegen sus depósitos de una probable fluctuación en las tasas de interés.

Métodos y herramientas

La mayoría de las veces, tanto los hedgers como los especuladores ordinarios utilizan los mismos métodos de trabajo, pero estos dos conceptos no deben confundirse.

Antes de hablar de los diversos instrumentos, cabe señalar que la comprensión de la pregunta "qué es la cobertura" radica principalmente en los objetivos de la operación, y no en los medios utilizados. Por lo tanto, un coberturista realiza una transacción para reducir el riesgo probable de un cambio en el valor de una materia prima, mientras que un especulador asume ese riesgo de manera bastante consciente, mientras espera recibir solo un resultado favorable.

Probablemente la tarea más difícil sea elegir el instrumento de cobertura adecuado, que se puede dividir aproximadamente en 2 grandes categorías:

- OTC representado por swaps y contratos a plazo; tales transacciones se concluyen entre las partes directamente o a través de la mediación de un comerciante especializado;

- instrumentos de cobertura cambiaria, que incluyen opciones y futuros; en este caso, el comercio se lleva a cabo en sitios especiales: intercambios, y cualquier transacción concluida allí, como resultado, resulta ser tripartita; el tercero es la Cámara de Compensación de una determinada bolsa, que es garante del cumplimiento por las partes del contrato de sus obligaciones;

Ambos métodos de cobertura de riesgos tienen ventajas y desventajas. Hablemos de ellos con más detalle.

Intercambios

El requisito principal para los bienes en la bolsa de valores es la capacidad de estandarizarlos. Estos pueden ser tanto bienes del grupo de alimentos: azúcar, carne, cacao, cereales, etc., como bienes industriales: gas, metales preciosos, petróleo y otros.

Las principales ventajas de operar con acciones son:

- accesibilidad máxima: en nuestra era de tecnología avanzada, la negociación en la bolsa de valores se puede realizar desde casi cualquier rincón del planeta;

- liquidez significativa: puede abrir y cerrar posiciones comerciales en cualquier momento a su discreción;

- fiabilidad - está asegurada por la presencia en cada transacción de los intereses de la cámara de compensación de la bolsa, que actúa como garante;

- costos de transacción bastante bajos.

Por supuesto, no ha estado exento de inconvenientes; quizás el más básico se pueda llamar restricciones bastante severas en los términos comerciales: el tipo de producto, su cantidad, el tiempo de entrega, etc., todo está bajo control.

OTC

Tales requisitos están casi completamente ausentes si comercia por su cuenta o con la participación de un distribuidor. El comercio extrabursátil tiene en cuenta los deseos del cliente tanto como sea posible, usted mismo puede controlar el volumen del lote y el tiempo de entrega; quizás esta sea la mayor, pero prácticamente la única ventaja.

Ahora las desventajas. Como comprenderás, hay muchos más:

- dificultades para seleccionar una contraparte: ahora tendrá que lidiar con este problema usted mismo;

- alto riesgo de incumplimiento por cualquiera de las partes de sus obligaciones - en este caso no existe garantía en la forma de administración del cambio;

- baja liquidez: si rescinde un acuerdo concluido previamente, se enfrenta a costes financieros significativos;

- gastos generales considerables;

- largo plazo: algunos métodos de cobertura pueden abarcar varios años, ya que no se aplican los requisitos de margen de variación.

Para no cometer un error con la elección de un instrumento de cobertura, es necesario realizar el análisis más completo de las posibles perspectivas y características de un método en particular. Al mismo tiempo, es necesario tener en cuenta las características económicas y las perspectivas de la industria, así como muchos otros factores. Ahora echemos un vistazo más de cerca a la mayoríainstrumentos de cobertura populares.

Adelante

Este concepto se refiere a una transacción que tiene un plazo definido, en la que las partes acuerdan la entrega de un bien específico (activo financiero) en una determinada fecha acordada en el futuro, mientras que el precio del bien es fijo en el momento de la transacción. ¿Qué significa esto en la práctica?

Por ejemplo, cierta empresa tiene la intención de comprar euromoneda por dólares de un banco, pero no el día de la firma del contrato, sino, digamos, en 2 meses. Al mismo tiempo, se fija inmediatamente que la tarifa es de 1,2 dólares por euro. Si en dos meses el tipo de cambio dólar/euro es de 1,3, entonces la empresa obtendrá ahorros tangibles: 10 centavos por dólar, que, con un valor de contrato de, por ejemplo, un millón, ayudará a ahorrar $100.000. Si durante este tiempo la tasa cae a 1, 1, la empresa perderá la misma cantidad y ya no será posible cancelar la transacción, ya que el contrato a plazo es una obligación.

Además, hay algunos momentos más desagradables:

- dado que dicho acuerdo no está garantizado por la cámara de compensación de la bolsa, una de las partes puede simplemente negarse a ejecutarlo si se presentan condiciones desfavorables para ello;

- tal contrato se basa en la confianza mutua, lo que reduce significativamente el círculo de socios potenciales;

- si se celebra un contrato a plazo con la participación de un determinado intermediario (agente), los costos, los gastos generales y las comisiones aumentan significativamente.

Futuro

Tal trato significa que el inversionista asumeuna obligación de comprar (vender) una cierta cantidad de bienes o activos financieros (acciones, otros valores) a un precio base fijo después de algún tiempo. En pocas palabras, este es un contrato de entrega futura, pero los futuros son un producto de intercambio, lo que significa que sus parámetros están estandarizados.

La cobertura con contratos de futuros congela el precio de la entrega futura de un activo (commodity), mientras que si el precio al contado (el precio de venta de una materia prima en el mercado real, por dinero real y sujeto a entrega inmediata) disminuye, entonces el lucro cesante se compensa con el beneficio de la venta de contratos de futuros. Por otro lado, no hay forma de utilizar el crecimiento de los precios al contado, la ganancia adicional en este caso será nivelada por las pérdidas de la venta de futuros.

Otra desventaja de la cobertura de futuros es la necesidad de introducir un margen de variación, que mantiene posiciones urgentes abiertas en condiciones de trabajo, por así decirlo, es una especie de garantía. En el caso de un aumento rápido en el precio al contado, es posible que necesite inyecciones financieras adicionales.

En cierto sentido, la cobertura de futuros es muy similar a la especulación ordinaria, pero hay una diferencia, y muy fundamental.

Hedger, utilizando transacciones de futuros, asegura con ellos aquellas operaciones que se realizan en el mercado de bienes inmuebles (reales). Para un especulador, un contrato de futuros es solo una oportunidad para generar ingresos. Aquí hay un juego sobre la diferencia de precios, y no sobre la compra y venta de un activo, porque no hay un producto realexiste en la naturaleza. Por lo tanto, todas las pérdidas o ganancias de un especulador en el mercado de futuros no son más que el resultado final de sus operaciones.

Seguro opcional

Una de las herramientas más populares para influir en el componente de riesgo de los contratos es la cobertura de opciones, hablemos de ellas con más detalle:

Opción de tipo put:

- El titular de una opción de venta estadounidense tiene pleno derecho (pero no la obligación) de ejercer el contrato de futuros en cualquier momento a un precio de ejercicio fijo;

- al comprar una opción de este tipo, el vendedor de un activo básico fija el precio de venta mínimo, al tiempo que conserva el derecho de aprovechar un cambio de precio favorable;

- cuando el precio de futuros cae por debajo del precio de ejercicio de la opción, el propietario la vende (ejecuta), compensando así las pérdidas en el mercado real;

- cuando el precio aumenta, puede negarse a ejercer la opción y vender los bienes al precio más favorable.

La principal diferencia con los futuros es el hecho de que al comprar una opción, se proporciona una cierta prima, que se agota en caso de negativa a ejercerla. Por lo tanto, la opción de venta se puede comparar con el seguro tradicional al que estamos acostumbrados: en caso de un desarrollo desfavorable de los eventos (evento asegurable), el titular de la opción recibe una prima y, en condiciones normales, desaparece.

Opción de tipo de llamada:

- el titular de dicha opción tiene derecho (pero no está obligado) a comprar futuros en cualquier momentocontrato a un precio de ejercicio fijo, es decir, si el precio de futuros es superior al precio fijo, la opción puede ejercerse;

- para el vendedor, ocurre lo contrario: por la prima recibida al vender la opción, se compromete a vender el contrato de futuros a la primera demanda del comprador al precio de ejercicio.

Al mismo tiempo, existe un cierto depósito de seguridad, similar al que se utiliza en las transacciones de futuros (venta de futuros). Una característica de una opción de compra es que compensa una disminución en el valor de un activo básico por un monto que no exceda la prima recibida por el vendedor.

Tipos y estrategias de cobertura

Hablando de este tipo de seguro de riesgo, debe entenderse que, dado que en cualquier operación comercial hay al menos dos partes, los tipos de cobertura se pueden dividir en:

- inversor de cobertura (comprador);

- proveedor de cobertura (vendedor).

La primera es necesaria para reducir los riesgos del inversor asociados con un probable aumento en el costo de la compra propuesta. En este caso, las mejores opciones de cobertura para las fluctuaciones de precios serían:

- vender una opción de venta;

- comprar un contrato de futuros o una opción de compra.

En el segundo caso, la situación es diametralmente opuesta: el vendedor necesita protegerse de la caída de los precios de mercado de los bienes. En consecuencia, los métodos de cobertura se invertirán aquí:

- vender futuros;

- comprar una opción de venta;

- vender una opción de compra.

Una estrategia debe entenderse como un determinado conjunto de ciertas herramientas yla corrección de su aplicación para lograr el resultado deseado. Por regla general, todas las estrategias de cobertura se basan en el hecho de que tanto los precios de futuros como los de contado de una materia prima cambian casi en paralelo. Esto permite compensar en el mercado de futuros las pérdidas sufridas por la venta de bienes inmuebles.

La diferencia entre el precio determinado por la contraparte para el producto real y el precio del contrato de futuros se toma como "base". Su valor real está determinado por parámetros tales como la diferencia en la calidad de los bienes, el nivel real de las tasas de interés, el costo y las condiciones de almacenamiento de los bienes. Si el almacenamiento está asociado con costos adicionales, la base será positiva (petróleo, gas, metales no ferrosos), y en los casos en que la posesión de los bienes antes de que se transfiera al comprador genere ingresos adicionales (por ejemplo, metales preciosos), se volverá negativo. Debe entenderse que su valor no es constante y la mayoría de las veces disminuye a medida que se acerca el plazo del contrato de futuros. Sin embargo, si surge repentinamente un aumento (rápido) de la demanda de un producto real, el mercado puede pasar a un estado en el que los precios reales sean mucho más altos que los precios de futuros.

Por lo tanto, en la práctica, incluso la mejor estrategia no siempre funciona: existen riesgos reales asociados con cambios repentinos en la "base", que son casi imposibles de nivelar con la ayuda de la cobertura.

Recomendado:

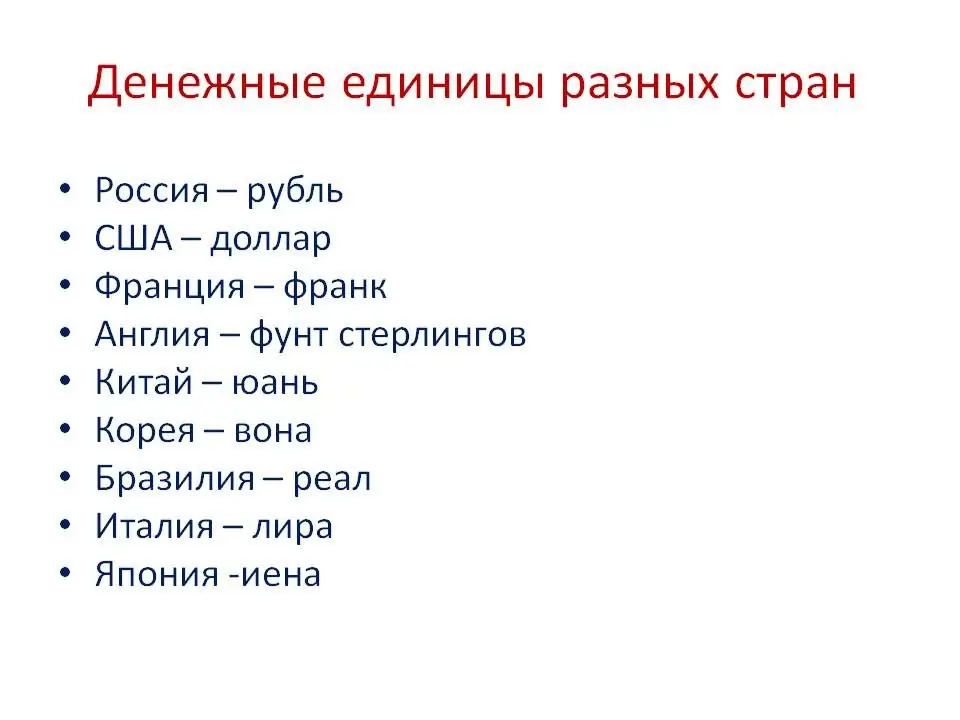

Unidad monetaria: ¿qué es? Definición de la unidad monetaria y sus tipos

La unidad monetaria sirve como medida para expresar el valor de los bienes, servicios, trabajo. Por otro lado, cada unidad monetaria en diferentes países tiene su propia medida de medida. Históricamente, cada estado establece su propia unidad monetaria

Dónde conseguir dinero: 15 formas sencillas

En la vida de toda persona a veces llega un momento en que se requiere una gran cantidad de dinero, pero no la hay. Además, las situaciones son diferentes: una cosa es cuando el tiempo te permite ahorrar, pero es completamente diferente si se necesitan fondos con urgencia. Dónde obtener dinero se discutirá en el artículo

Cómo poner dinero en la tarjeta a través del terminal: formas sencillas, instrucciones paso a paso, recomendaciones y consejos

Uso de una terminal para acreditar efectivo en una cuenta. Cómo usar el equipo correctamente. Cuáles son las características de usar un cajero automático. ¿Hay cargos por depositar fondos? ¿Cuánto tarda el dinero en acreditarse en la cuenta del usuario?

Qué es un deducible en un seguro en palabras sencillas: descripción del concepto, procedimiento de cálculo, tipos

Los servicios relacionados con el seguro de propiedad de organizaciones o ciudadanos se están volviendo cada vez más populares en la actualidad, lo que indica la formación de un enfoque responsable entre los propietarios sobre la propiedad de ciertos objetos de su bienestar

Fondos de cobertura en Rusia y en el mundo: calificación, estructura, revisiones. Los fondos de cobertura son

La estructura de los fondos de cobertura, aún sin restricciones en el sector financiero e inaccesible para el público en general, sigue siendo objeto de disputas, discusiones y litigios en curso