2026 Autor: Howard Calhoun | [email protected]. Última modificación: 2025-01-24 13:15:23

Una sombra peculiar de una amplia variedad de conjeturas y teorías se ha estado arrastrando detrás de cada organización llamada fondo de cobertura durante varias décadas. Desafortunadamente, todavía no hay nada sorprendente en esto, y la verdadera esencia y los detalles del trabajo siguen siendo una especie de caballo oscuro incluso para los economistas experimentados. Esto se debe en gran medida al término "cobertura" en el título: en el entorno de gestión financiera, esto, en términos generales, significa proporcionar cobertura para riesgos financieros.

Por supuesto, la ilusión de los clientes acerca de tales organizaciones, que de alguna manera muchos percibían únicamente como un seguro contra diversas situaciones problemáticas en el campo de las finanzas, se condimentó generosamente con numerosos informes positivos de los propios fondos sobre el éxito de sus actividades.. Sin embargo, en realidad, este mecanismo financiero no funciona como se esperaba, y esto es claramente algo que todo inversor interesado en obtener beneficios debería saber.

La esencia y propósito de la organización

Los fondos de cobertura son una sociedad de inversión privada, cuyo propósito es maximizar el rendimiento de los fondos invertidos por los inversores para un riesgo dado, o reducir el riesgo para un rendimiento dado (esto explicael término "cobertura" en el título - del inglés. protección, seguro). La esencia misma de dichos fondos radica en una idea simple de obtener una ganancia constante basada en las inversiones de los depositantes, independientemente de la situación actual en el mercado: ya sea una caída sin precedentes o un crecimiento tangible. Para tales tareas, se utilizan estrategias financieras complejas, que a menudo también incluyen apalancamiento, compra de acciones largas o cortas, y muchas otras.

La gama completa de diversas operaciones financieras que puede realizar el fondo es extremadamente amplia. Y únicamente la gestión de riesgos en el mercado es más bien prerrogativa de solo ciertas organizaciones de cobertura, en su mayor parte este aspecto es solo una de las posibles herramientas para trabajar con finanzas, pero de ninguna manera la única función.

La mayoría de los fondos de los inversores los invierten los administradores en valores que cotizan en bolsa, sin embargo, en esencia, pueden invertir literalmente en todo lo que, en su opinión y estrategia, puede generar ganancias en el futuro: tierra, bienes raíces patrimonio, mercado de materias primas, moneda, etc. La única restricción a este respecto se establece directamente en la declaración de inversión del fondo.

Al mismo tiempo, en la práctica, estas amplias oportunidades de inversión no están disponibles para todos los que desean aumentar su fortuna: el acceso al fondo de cobertura está abierto a inversores "acreditados" o profesionales cuyo capital debe superar al menos $1 millón (excluyendo el costo de su residencia principal). Esta limitación existe en vista del hecho de queLos inversores profesionales ya están suficientemente preparados para las dificultades y riesgos que implica una amplia declaración de inversión de fondos de cobertura. El límite en el número de participantes inversores lo determina la Comisión de Bolsa y Valores de EE. UU. y es de un máximo de 99 personas, de las cuales al menos 65 deben ser, como se mencionó al principio, "acreditado" (un inversor cuyos ingresos netos, según según la ley de los EE. UU., debe ser de al menos $ 200,000). Dada la amplia gama de posibles actuaciones del fondo, los riesgos pueden ser extremadamente elevados, lo que a nivel legislativo obliga a los inversores a invertir de forma que su pérdida total no suponga un perjuicio para el presupuesto familiar.

El nacimiento de la revolución y su huella indeleble en la economía global

Única en su época y generación, el economista estadounidense Alfred Winslow Johnson, quien fundó el primer fondo de cobertura en 1949, inventó una estrategia para generar ganancias. Le corresponde igualmente la autoría en nombre del fondo de cobertura. Publicó los resultados de su trabajo solo seis años después, en 1965, lo que hizo mucho ruido e interés en el mercado. En él, describió en detalle todo el mecanismo estratégico para ganar dinero en un mercado alcista y alcista mediante el uso de combinaciones de venta de acciones sobrevaloradas y compradas por debajo del precio.

Los primeros son valores con un alto valor actual, pero hay algunas señales: los presagios de que su precio colapsará en el futuro. Subestimado - conexactamente lo contrario, cuando el valor de las acciones es bajo, pero tienen algunos requisitos previos y potencial de crecimiento.

Usando la estrategia descrita anteriormente en términos generales, Jones logró resultados impresionantes: el valor de sus inversiones durante los diez años de existencia del fondo alcanzó el 670%.

La estrategia exitosa se ha generalizado enormemente y, en 1968, en los Estados Unidos, la Comisión de Bolsa y Valores había registrado alrededor de 140 asociaciones de sociedades de inversión que caían bajo la definición de "fondo de cobertura".

Sin embargo, la idea financiera, revolucionaria para su época, se convirtió en un verdadero desastre financiero más cerca de 2008-2009, denominado en amplios círculos como la "gran recesión". Generada en gran parte por numerosas y cada vez más complejas especulaciones financieras, la crisis global de esos años recibió mucha influencia de los propios fondos de cobertura, y los fondos de cobertura son, en esencia, organizaciones especulativas. Sin embargo, en aras de la objetividad, vale la pena señalar que la primera burbuja que estalló en esta tormenta financiera fue precisamente la inmobiliaria. Los préstamos hipotecarios pendientes, que se emitieron en escala astronómica en ese momento literalmente para todos (en una cantidad considerable y para aquellos cuya solvencia no podía cerrar en absoluto las obligaciones de deuda emitidas), arrastraron al fondo a todo el sector financiero y crediticio, después de que la crisis en su totalidad menos se extendió a la economía real de Estados Unidos y países de otros continentes.

La reducción de acciones bancarias, los fondos de cobertura de inversión sonpor lo tanto, solo exacerba el creciente pánico financiero, catalizando significativamente el colapso económico a escala global. Y aunque es innegable parte de la culpa de estas organizaciones por todo lo que pasó en ese momento, pero aún así no solo influyeron en esos hechos. La codicia de los propios consumidores, que en nada es inferior a la sed de lucro de los economistas, atraída por la aparición masiva de enormes deudas crediticias, que, en general, eran absolutamente desproporcionadas con respecto a su capacidad de pago.

Hoy, el mundo se ha recuperado de las graves consecuencias de la crisis, y el control sobre las actividades de los fondos de cobertura se ha actualizado significativamente después de un golpe apenas reparable a su imagen como instituciones financieras. En total, el mercado mundial cuenta con unos 12.000 fondos de cobertura, cuyos activos de gestión ascienden a billones de dólares estadounidenses. Sin embargo, debido a la estructura legal compleja y en la mayoría de los casos extremadamente confusa de estas organizaciones, es extremadamente difícil calcular cantidades más precisas de activos de fondos específicos.

Componentes estructurales de un solo mecanismo

Los fondos de cobertura son, en la mayoría de los casos, asociaciones únicas en su organización con muchas características y matices. Algunos son increíblemente complejos y confusos, mientras que otros se administran con la estructura más simple y transparente: todo depende únicamente de los objetivos, estrategias y métodos del fondo. Sin embargo, casi cualquier estructura de hedge fund consta de los siguientes elementos clave:

- Los inversores son exactamente aquellas personas sin cuyos activos la existencia y actividad del fondo en sí es imposible. La organización ofreceinversionistas sus servicios, quienes, si están de acuerdo, invierten una parte de su capital. Posteriormente, como consecuencia de su correcta utilización, se obtienen beneficios en el mercado sobre esta base, tanto para el cliente como para el fondo.

- Un banco garante, o custodio, es un banco cuya tarea principal es garantizar el almacenamiento seguro de los activos de los inversores, ya sean divisas, valores, metales preciosos, etc. En algunos casos, el fondo puede atraer "su propio" banco para realizar y/o procesar transacciones (sin embargo, esto ya es principalmente una tarea para el corredor principal). Además, el custodio también prepara informes sobre las transacciones realizadas a través de la cuenta del fondo; verificar el cumplimiento de la política real de la administradora con la lista de objetivos establecidos en el estatuto del fondo. Por supuesto, este papel suele desempeñarlo un gran banco con una sólida reputación positiva.

- Gerente - una persona o, por regla general, una empresa que determina toda la estrategia de inversión, siendo responsable de cada una de las decisiones del fondo. Además, el administrador del fondo de cobertura también supervisa todas las operaciones.

- Consejo de administración: supervisa las actividades del administrador, así como las empresas que brindan servicios al fondo. El Directorio está facultado para resolver disputas y conflictos entre accionistas y administradores, para designar personal en puestos claves del fondo. Son los miembros del consejo los que son personalmente responsables (hasta la responsabilidad penal) del cumplimiento por parte del fondo de todos los principios y normas prescritos en el memorando.

- Administrador - defineel valor liquidativo del fondo, independientemente de la gestora, lo que supone una importante reducción de los riesgos en caso de error de valoración de esta última. Sin embargo, la mayoría de los administradores asumen las funciones de contabilidad, pago de facturas, notificación a los accionistas con informes de actividad, distribución de utilidades a los accionistas y suscripción y rescate de acciones/participaciones del fondo.

- Primary Broker: esta función generalmente la desempeña un gran banco de inversión que no ejecuta transacciones únicas en nombre de un fondo de cobertura como un corredor normal. El bróker principal proporciona al Fondo una gama de servicios profesionales relacionados con la compensación (liquidación sin efectivo entre empresas/sociedades/países a través de bienes/valores/servicios), servicios de custodia y soporte operativo.

- Auditor - una persona que verifica el cumplimiento de las declaraciones de acciones con las normas contables y la legislación financiera. El administrador generalmente realiza una auditoría anualmente, pero incluso auditorías tan raras no restan valor a esta posición en la estructura de la organización: sin un auditor, es poco probable que otras compañías de servicios o agentes externos acepten administrar el fondo.

- Consultor legal: se requiere para garantizar el estado de licencia del fondo, que es emitido por reguladores autorizados sujeto a una serie de requisitos específicos. La licencia abre un campo mucho más amplio para las oportunidades y la contratación de una base de inversores, pero, además, a menudo se recurre a un consultor para celebrar varios contratos y acuerdos.

Así se ve la estructurafondo de cobertura Nuevamente, en varios casos, este esquema en la práctica puede ser aún más simplificado (incluso con la ausencia de cualquiera de los marcos anteriores) o mucho más tortuoso y complejo.

"Fondo típico": variedades y clasificaciones según la estrategia de inversión

Además de esto, independientemente del componente estructural, el Fondo Monetario Internacional distingue tres tipos de fondos de cobertura:

- Fondos globales: su actividad se extiende por todo el mercado mundial. Sin embargo, este tipo de fondo suele desarrollar su estrategia sobre la base de análisis y previsiones de la dinámica de las acciones de empresas individuales.

- Macro-fondos: trabajan exclusivamente dentro de un mercado nacional específico. Por lo general, se basa en las características macroeconómicas y financieras de un país en particular.

- Los fondos de valor relativo son el tipo clásico original de los fondos de cobertura, como lo eran al principio de su existencia. Llevan a cabo transacciones financieras dentro del mercado de valores de cualquier país, utilizando la vieja estrategia de vender acciones sobrevaluadas y comprar acciones sin valor. Al mismo tiempo, el gestor supervisa constantemente la situación actual del mercado para elegir el momento más adecuado para la transacción y obtener el máximo beneficio.

Por supuesto, la variedad de fondos de cobertura en el mercado mundial no termina con la clasificación oficial, porque poco impide que los gerentes creen muchas subespecies y sucursales adicionales, si es necesario.

Más sobre operaciones de fondos de cobertura

Política de asociaciónLa mayoría absoluta de los fondos de cobertura está dirigida a la pertenencia a largo plazo de los inversores, de modo que sus depósitos permanezcan a disposición del fondo durante largos períodos. Esto se refiere principalmente a las reglas de salida: el contribuyente debe advertir a la organización sobre tal decisión con anticipación, mientras que el intervalo entre la notificación y la terminación de la membresía puede llegar hasta 2-3 meses (dependiendo de la regulación establecida). Otra alternativa que se encuentra a menudo en la práctica es el retiro inmediato de la totalidad del depósito en efectivo, sin embargo, los precios de compra/venta de activos los determina directamente el propio fondo. Y, por supuesto, en la mayoría de estos casos, la diferencia entre ellos es bastante significativa.

Así, al ingresar, salir o con una disminución parcial de su aporte, se revisa todo el volumen de inversiones de cada socio y, en consecuencia, también cambia la relación de participación. La terminación de la membresía de un cierto número de inversionistas puede aumentar significativamente la cantidad total de ganancias entre los restantes: la administración puede pagar a los inversionistas que se van con inversiones lejos de ser las más exitosas, dejando activos más prometedores en su cartera. Por lo tanto, después de un tiempo, el fondo de cobertura puede experimentar un fuerte aumento en el rendimiento del capital debido a la contribución que anteriormente participó en la creación de ingresos y luego se retiró a los inversores salientes, pero que aún no habían tenido tiempo de recibir el porcentaje. de prestaciones debidas. Sin embargo, si hay una fuerte tendencia de salida en el entorno de los fondos de coberturainversionistas, entonces nadie es inmune a un efecto completamente opuesto en forma de una salida de pánico masiva de los socios. A menudo, esto conlleva no solo una caída en el rendimiento del capital, sino también la quiebra total de toda la organización.

Más controvertido que el amplio alcance de la inversión en finanzas es el sistema de comisiones ampliado. Los fondos de cobertura reciben no solo una proporción única de costos operativos, sino un 2% por la gestión de los activos en sí y el 20% de las ganancias obtenidas. Al mismo tiempo, incluso si el gerente sufre pérdidas y no obtiene ningún ingreso, según la escritura de constitución, tiene derecho en cualquier caso a este 2% del volumen total de los activos controlados (dicho sistema fue apropiadamente llamado "2 y 20"). La gran mayoría de los fondos de cobertura del planeta practican un sistema de comisiones similar. Sin embargo, muchos analistas hoy enfatizan especialmente la tendencia de la transición gradual de fondos al sistema "1 y 10". En el caso de que el administrador no cobre ningún cargo simplemente por la enajenación de activos, esto se cubre con un porcentaje más alto de comisiones de las ganancias recibidas.

En busca de grandes ganancias: modernas estrategias de inversión

Oportunidades y áreas de inversión extremadamente diversas, así como la influencia de muchos factores diferentes, contribuyen constantemente a la generación e implementación de nuevas tecnologías de ingresos para los fondos de cobertura. Sin embargo, a pesar de esto, las modernas estrategias básicas para trabajar en el campo financiero pueden clasificarse en varios tipos generales:

- Posición larga/corta: los fondos de cobertura suelen trabajar con el 40 % de sus activos utilizando esta estrategia. Consiste en la adquisición de activos infravalorados (largos) y la venta de activos sobrevalorados (cortos).

- Arbitraje de mercado neutral (arbitraje de mercado neutral): funciona solo cuando los mismos activos difieren en valor en diferentes intercambios. El administrador ingresa una posición larga en activos sobrevaluados en un mercado y una posición corta en otro, donde los mismos activos están sobrevaluados.

- Reacción a eventos (Event Driven): la estrategia se basa en el valor injusto de las acciones de cualquier empresa que haya sufrido ciertos cambios (ya sea una fusión, adquisición, reorganización, etc.). El gestor capta un momento favorable para la operación (compra/venta) antes de que el mercado iguale estos precios desleales.

- Sesgo corto: con esta estrategia, el fondo básicamente mantiene posiciones cortas, ganando en mercados bajistas.

- Valor real (Valor): invertir en valores que se venden con descuento sobre los principales activos o infravalorados por el mercado.

- Valores de crisis (valores en dificultades): compra con un gran descuento de acciones y pasivos de empresas que están al borde de la quiebra o la reestructuración. Invertir de acuerdo con esta estrategia supone que, como resultado de cambios internos, las empresas seleccionadas se volverán más poderosas y generarán ganancias.

Los fondos a menudo recurren a estrategias mixtas, utilizando varias de ellas para obtener ganancias a la vez.métodos operativos anteriores.

Regulación regulatoria: ¿cuáles son las reglas del juego y el apalancamiento para los fondos de cobertura?

Durante bastante tiempo, los fondos de cobertura se destacaron en el mercado mundial debido a su cercanía y débil regulación de las transacciones financieras. Sin embargo, por supuesto, nunca podría hablarse de completa anarquía y libertad de acción: la regulación normativa de los fondos fue, es y siempre será. En la actualidad, dada su influencia en rápido crecimiento en el mercado global y la frecuencia cada vez mayor de diversas infracciones y uso de información privilegiada, las autoridades y comisiones especiales los supervisan y controlan con más cuidado que nunca.

En particular, la Ley JOBS (Ley Jumpstart Our Business Startups), presentada en marzo de 2012, después de un tiempo tuvo cambios bastante significativos en el trabajo de los fondos de cobertura. Diseñada como una medida para alentar el financiamiento de varias instituciones de pequeñas empresas, la ley debilitó el control del mercado de valores. Gracias a la nueva ley, los fondos de cobertura, dadas sus amplias oportunidades de inversión, se han convertido casi en los principales proveedores de capital para empresas emergentes y pequeñas. Posteriormente, esta ley tuvo un gran impacto en septiembre de 2013 al levantar la prohibición de publicidad de fondos de cobertura y empresas que ofrecen colocaciones individuales.

En muchos países, los fondos de cobertura están obligados a informar a las autoridades financieras gubernamentales ante la primera solicitud de grandes posiciones en contratos de divisas, y a informar sus posiciones recientemente.valores emitidos o por emitir. Tales medidas se introducen específicamente para limitar el lavado de dinero y fortalecer los controles de capital para garantizar que los grandes jugadores no infrinjan los intereses de los pequeños jugadores en el mercado.

Además de esto, la política de control estatal de los fondos de cobertura también tiene como objetivo reducir los riesgos sistemáticos de desestabilizar el sistema financiero en su conjunto. Esto se refleja en la regulación de los requisitos de margen, garantías y límites establecidos por los intermediarios financieros para clientes individuales.

Para mitigar el riesgo con los préstamos de fondos de cobertura, los principales corredores de bolsa y bancos reevalúan diariamente sus posiciones frente a los precios de mercado de los fondos a los que prestan. Estos préstamos deben estar garantizados por garantías apropiadas en forma de activos valiosos. Además, los bancos tienen derecho a establecer límites de préstamo para cada fondo por separado, en función de su propio seguimiento de la estrategia de inversión, los ingresos mensuales, los casos de retiro de los inversores y el historial de relaciones comerciales.

Los fondos de cobertura más exitosos del mundo en estos días

Mientras tanto, los mejores tiempos para los fondos de cobertura continúan desde el año pasado. Las ganancias generales han estado por debajo del promedio durante los últimos años: los fondos de cobertura más grandes ganaron $ 517,6 millones el año pasado, ¿cuánto? según algunos expertos? mejor que en 2014, pero un 40 % peor que en 2013.

Sin embargo, el precio de todoslos activos involucrados de una forma u otra en las actividades de los fondos de cobertura aumentaron en alrededor de $ 51,7 mil millones, alcanzando un valor total estimado de $ 2,97 billones.

La tendencia negativa a la baja en las ganancias se refleja claramente no solo en las pérdidas financieras tangibles sufridas incluso por los mejores fondos de cobertura del mundo, sino también en los cambios obvios en las calificaciones de los participantes más fuertes del mercado. Figuras tan conocidas como John Paulson de Paulson and Co., Leon Cooperman de Omega Advisors y Daniel Loeb de Third Point perdieron sus posiciones. En sus lugares anteriores, jugadores como Ken Griffin de Citadel y James Simons de Renaissance Technologies se establecieron firmemente. Ambos lograron ganar un récord de $ 1.7 mil millones en 2015, por lo que ascendieron merecidamente al podio de los administradores de fondos de cobertura más fuertes.

La calificación de los fondos de cobertura puede cambiar más allá del reconocimiento, arrojando sin piedad a los líderes del mercado aparentemente probados en el tiempo. Si los mejores jugadores actuales permanecerán en sus puestos sin sufrir pérdidas significativas para fin de año, solo el tiempo lo dirá. Mientras tanto, estos diez administradores mantienen el liderazgo entre todos los fondos de cobertura del planeta:

| Gerente | Fondo | Beneficio |

| Kenneth Griffin | Ciudadela | 1700 millones de dólares |

| James Harris Simons | Renacimiento | 1700 millones de dólares |

| Rey Dalio | Puente de agua | 1400 millones de dólares |

| David Tepper | Appaloosa | 1400 millones de dólares |

| IsraelInglés | Administración del milenio | 1150 millones de dólares |

| David Shaw | D. E. Shaw | 750 millones de dólares |

| John Overdeck | Dos Sigma | 500 millones de dólares |

| David Siegel | Dos Sigma | 500 millones de dólares |

| Andreas Halvorsen | Viking Global | 370 millones de dólares |

| Joseph Edelman | Asesores Perceptivos | 300 millones de dólares |

Fondos de cobertura rusos: calificaciones, perspectivas y tendencias emergentes

Los tiempos no más rentables para los fondos de cobertura también afectaron a las contrapartes rusas de los comerciantes estadounidenses. Demostrando rendimientos negativos, la situación con los fondos nacionales en general parece menos colorida que en el mercado occidental, donde dichas instituciones se consideran uno de los instrumentos financieros más confiables, generando constantemente hasta un 20 % de rendimiento de la inversión con riesgos mínimos en la mayoría de los casos.

En Rusia, los fondos de inversión están representados principalmente por fondos mutuos (Unit Investment Fund) y OFBU (General Bank Management Funds). Especialmente los fondos de cobertura en Moscú a menudo tienen el estatus de administración de fideicomisos. El número total de fondos de cobertura nacionales asciende ahora a unas seis docenas. Una cifra similar se registró a mediados de los años ochenta en los Estados Unidos, donde el mercado en ese momento ya apreciaba mucho los fondos de cobertura. En Rusia, el marco legislativo limita significativamente las herramientas para las actividades de los fondos, impidiendo el uso de una gran cantidad de estrategias para trabajar en el mercado. Por lo mismoPor esta razón, una gran parte de las sociedades de inversión rusas están registradas en zonas extraterritoriales.

Por lo tanto, la adopción de una serie de cambios en la legislación sobre este tema puede estimular significativamente a los fondos de cobertura rusos y su crecimiento económico, permitiéndoles adoptar una gama mucho más amplia de estrategias.

Y aunque los fondos de cobertura no son tan comunes en Rusia como en Occidente, todavía tenemos ejemplos impresionantes de líderes que pueden competir con competidores a nivel internacional. El más productivo de ellos fue VR Global Offshore Fund, cuyo beneficio del ejercicio ascendió al 32,32%. Pero VR Global Offshore Fund logró lograr un rendimiento récord para el mercado nacional mediante el bloqueo de fondos: el fondo tiene el mayor porcentaje de sanciones para los inversores por salida anticipada: 4,5%. Diamond Age Atlas Fund ganó menos - 22.92% de la ganancia total, dejando a Copperstone Alpha Fund en tercer lugar en la calificación. El medallista de bronce logró crecer un 22,06 % durante el año.

Finalmente, en cuarto lugar se encuentra Burnem Asset Management, cuyos ingresos del año pasado fueron del 17,63%.

Los cuatro fondos anteriores poseen aproximadamente el 80% ($3425 millones) de todos los activos en comparación con otros competidores en el mercado ruso. Al mismo tiempo, más de la mitad de estos fondos - 1.634 millones - pertenecen al VR Global Offshore Fund.

Experiencia personal con fondos de cobertura en las reseñas de los propios actores del mercado

Hoy en día, los fondos de cobertura son uno de los más rentables y al mismo tiempolas sociedades de inversión más estables entre muchas otras alternativas de inversión en el mercado actual. Los grandes empresarios profesionales y hombres de negocios en busca de ganancias, por regla general, siempre marcan el fondo de cobertura como la institución financiera de mayor prioridad a la que confían el dinero que tanto les costó ganar. Las reseñas son negativas, las reseñas son positivas: casi nadie confía ahora en la opinión de extraños, "depositantes" en la Web, cuando las cuentas falsas se han convertido casi en una de las principales herramientas de comercio.

Otra cosa es que siempre ha habido riesgos, los hay ahora y los habrá en el futuro, sobre todo en la economía. Por lo tanto, no todos los fondos de cobertura pueden ser en realidad una sociedad de inversión, sino que crean una falsificación en torno a su nombre con el único propósito ilegal de fraude.

Uno de los casos más destacados fue la estafa de Bernard Madoff, que le costó a los inversores Madoff Investment Securities alrededor de $ 50 mil millones. Su fondo de inversión, cuya entrada costó varios millones de dólares estadounidenses, era conocido por muchas personas de la alta sociedad. El propio Madoff también era conocido por sus generosas donaciones filantrópicas para la investigación del cáncer y la diabetes, las campañas del Partido Demócrata de EE. UU. y las instituciones culturales y educativas.

Sin embargo, esto no salvó al fondo de la inevitable reestructuración después de la crisis de 1995 de sociedad de inversión apirámide financiera. Sin embargo, la burbuja que creó estalló a finales de 2008, tras lo cual Madoff fue condenado a 150 años de prisión.

Los jugadores verdaderamente experimentados (personas que ya han ganado más del primer millón invirtiendo fondos) en primer lugar recomiendan echar un vistazo más de cerca a la cantidad mínima para participar. Si es igual o incluso inferior a $ 50,000, entonces esté seguro: se enfrenta a una exageración disfrazada de fondo de cobertura. Por ejemplo, los fondos de cobertura extranjeros probados por el tiempo y docenas de clientes aceptan inversiones de al menos $ 100,000.

Recomendado:

Estructura organizativa de los Ferrocarriles Rusos. Esquema de la estructura de gestión de Russian Railways. Estructura de Russian Railways y sus divisiones

La estructura de Russian Railways, además del aparato de gestión, incluye varias divisiones dependientes, oficinas de representación en otros países, así como sucursales y subsidiarias. La oficina central de la empresa se encuentra en: Moscú, st. Nuevo Basmannaya d 2

¿Qué es la cobertura en palabras sencillas? Ejemplo de cobertura. Cobertura monetaria

En la terminología económica moderna, puedes encontrar muchas palabras hermosas, pero incomprensibles. Por ejemplo, cobertura. ¿Qué es esto? En palabras simples, no todos pueden responder a esta pregunta

"KIT Finance" (fondo de pensiones no estatal): revisiones y lugar en la calificación de los fondos de pensiones

"KIT Finance" es un fondo de pensiones no estatal que interesa a muchos ciudadanos. ¿Se puede confiar en él? ¿Qué piensan los miembros y el personal de la organización? ¿Qué tan confiable es este fondo?

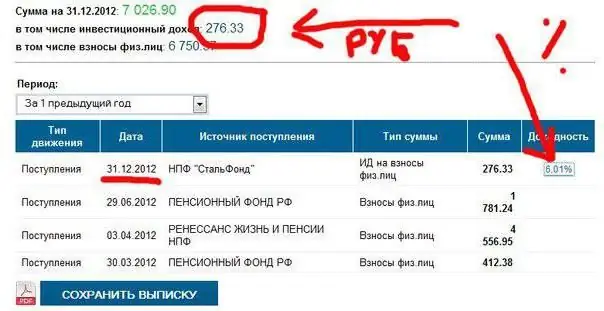

NPF "Stalfond": calificación entre otros fondos. Fondos de pensiones no estatales

Elegir un fondo de pensiones no estatal no es tan fácil como parece. Hay muchas organizaciones similares en Rusia. Uno de ellos es "Stalfond". ¿Cuáles son sus ventajas y desventajas? ¿Qué tan buena es la empresa? ¿Cuál es el lugar en la calificación de los NPF en Rusia?

Lista de fondos de pensiones no estatales acreditados en 2015, calificación de confiabilidad, revisiones

El problema de la acreditación de los fondos de pensiones no estatales es bastante relevante y significativo, especialmente para aquellas personas que están pensando seriamente en opciones alternativas para invertir la parte financiada de su futura pensión. La función principal del NPF es la misma y es multiplicar la pensión futura de las personas