2026 Autor: Howard Calhoun | [email protected]. Última modificación: 2025-01-24 13:15:04

Al expandir el negocio, muchas empresas encuentran nuevos socios y firman contratos con ellos. Al mismo tiempo, existe el riesgo de falla: son posibles la f alta de pago de fondos, ignorar los términos del contrato, negarse a suministrar bienes, etc.. Para protegerse y garantizar el éxito de la transacción, recurren a acuerdos mediante cartas de crédito en el banco. Este método de pago garantiza completamente el cumplimiento de todos los acuerdos entre socios y satisface los requisitos y expectativas de la transacción de ambas partes.

La esencia de la orden de pago

Una carta de crédito es una obligación financiera del banco de pagar por transferencia bancaria los documentos del cliente del vendedor en la cantidad y en los términos especificados en el documento. Todos los detalles son determinados por el comprador, sobre los cuales informa a su banco, y también proporciona una solicitud completa para abrir esta cuenta de crédito. Los pagos de la carta de crédito son buenosuna forma de asegurar la transacción para los socios según los términos del contrato.

Hay órdenes de pago al contado y documentarias. El primer tipo son los documentos nominales que prevén el aporte de una determinada cantidad por parte de una persona natural o jurídica para retirarla en otro país. El segundo tipo es, de hecho, un acuerdo en virtud del cual el banco del cliente debe, de acuerdo con sus instrucciones, pagar dinero a un tercero. Esta organización comercial puede dar instrucciones a otro banco, una cuarta parte, para que realice un pago después de proporcionar los documentos acordados.

Participantes del trato

En la ejecución e implementación de este tipo de acuerdos intervienen las siguientes personas:

- comprador: una persona física o jurídica (solicitante, importador), inicia una liquidación bancaria mediante una carta de crédito en virtud de un acuerdo a favor del vendedor y transfiere la cantidad de dinero requerida a la cuenta bancaria;

- banco emisor: abre una carta de crédito y asume obligaciones con el vendedor en nombre del comprador;

- banco que paga la carta de crédito (banco ejecutor);

- vendedor (exportador, beneficiario) - una persona a cuyo favor se abre una carta de crédito y en cuya cuenta se recibirán los fondos.

El banco emisor puede ser simultáneamente el banco ejecutor, es decir, abre una carta de crédito y paga al receptor de los fondos cuando este último presenta los documentos previstos en la orden de pago. Pero a menudo la autoridad para pagar se transfiere al banco ejecutor. Esto sucede principalmente cuando el comprador y el vendedorestán ubicados en diferentes países. En este caso, es inconveniente realizar pagos con cheques. Las liquidaciones mediante cartas de crédito son la mejor manera de establecer una relación de confianza. Por lo tanto, el banco emisor no trabaja directamente con el empleado, sino mediante la participación de una cuarta parte: el banco ejecutor, que se encuentra en el país del destinatario de los fondos. Este banco informa al vendedor sobre la carta de crédito y sus términos, y confirma la autenticidad de esta obligación de pago.

Detalle importante

Al pagar los bienes de la manera anterior, los bancos trabajan solo con los documentos proporcionados por el solicitante. Estas organizaciones no tienen nada que ver con el producto. Tampoco se tienen en cuenta los acuerdos existentes entre el comprador y el vendedor. Los pagos que no sean en efectivo por medio de cartas de crédito brindan únicamente el lado documentario, pactado al momento de abrir una obligación de pago. Y las personas que deseen utilizar este tipo de pago deben tener esto en cuenta.

Necesidad de aval bancario

Es bastante común otorgar un préstamo a un cliente por parte de un banco ejecutor de acuerdo con un acuerdo. Los pagos a través de una carta de crédito a menudo se realizan cuando se realizan transacciones de comercio exterior o cuando se amplía el mercado de ventas. Sucede que el proveedor no quiere entregar los bienes sin una garantía de pago, y el comprador se niega a pagar, sin estar seguro de que los productos acordados se entregarán de acuerdo con los términos del contrato. En este caso, la liquidación bajo una carta de crédito es una forma de llegar a un consenso entre las partes del acuerdo.

Procedimiento de pago sin efectivo

La transferencia de fondos en forma de carta de crédito se realiza en varias etapas:

- Firma de un acuerdo entre el vendedor de bienes y el comprador.

- Presentación de la última solicitud al banco emisor para abrir una carta de crédito. Notificación oficial (por telégrafo o correo) del banco de la contraparte (ejecutor) sobre la apertura de una carta de crédito al vendedor.

- Entrega al comprador de la mercancía.

- Provisión de documentos: del vendedor al banco ejecutivo, de este último al banco emisor, de éste al comprador. Cancelación de fondos de la cuenta del comprador.

- Transferencia de fondos al banco ejecutivo desde el emisor. Realizando el pago al vendedor.

En el curso de la transacción, el emisor carga el monto especificado en el contrato de la cuenta del cliente y lo envía al banco ejecutor, que, por analogía, selecciona el formulario de liquidación "Carta de crédito" y pre- deposita los fondos destinados a pagar los bienes ("carta de crédito depositada"). Pero también existe una "carta de crédito garantizada". Entonces el pago se realiza únicamente bajo la garantía del banco.

Cuando se deposita una carta de crédito, el banco emisor transfiere al banco de la contraparte la cantidad especificada en el contrato durante toda la duración de la obligación de pago. Los fondos son proporcionados por el comprador, o se le otorga un préstamo, bajo el cual se realizan los pagos.

En el caso de una carta de crédito garantizada, el banco ejecutor recibe el derecho de debitar fondos de la cuenta corresponsalel banco emisor dentro del monto de la carta de crédito, o prevé otros métodos de pago. El procedimiento de compensación de fondos al banco emisor por parte del pagador se prescribe en el contrato.

Cuando se envían las mercancías y el proveedor confirma este hecho con los documentos pertinentes, el banco ejecutor paga la transacción. Por lo tanto, el tiempo asignado a las liquidaciones se reduce considerablemente.

Tipos de cartas de crédito

Las órdenes bancarias de pago se dividen en lo siguiente:

- Irrevocable: el pagador no puede cambiar los términos de la obligación unilateralmente, sin acuerdo previo con el beneficiario.

- Revocable: el pagador tiene derecho a cambiar los términos del contrato sin el consentimiento del receptor de los fondos y puede revocarlo antes del final del período acordado.

- Confirmado: el banco ejecutor asume la responsabilidad del pago.

- Sin confirmar: el banco no se compromete a controlar el pago.

- Renovable (revolvente): una carta de crédito que se repite cuando una transacción se repite o es sistemática.

- Acuerdo sin efectivo con una cláusula roja: autoriza al banco ejecutor a realizar un pago por adelantado al vendedor por un monto determinado antes de proporcionar los documentos necesarios.

- Transferible - se aplica si otras personas son los proveedores de los bienes. Luego, el procedimiento para calcular cartas de crédito cambia ligeramente: el vendedor instruye al banco ejecutor para que les transfiera parcial o completamenteautoridad para recibir fondos.

- Cumulativo: brinda al solicitante la oportunidad de agregar el monto no gastado durante la transacción a una nueva carta de crédito mantenida en el mismo banco ejecutor (de lo contrario, las finanzas se devuelven a la cuenta del comprador en el banco emisor).

- Circular: permite recibir dinero en cualquier banco - contraparte del banco emisor que otorgó el préstamo.

Los pagos en virtud de una carta de crédito siempre son transacciones que no son en efectivo y prevén el registro para el pago a una sola persona física o jurídica.

Sutilezas de la operación

Al procesar obligaciones de pago de este tipo, los clientes deben tener en cuenta algunos matices:

- En caso de cambio en los términos de una carta de crédito revocable o su cancelación, el banco emisor debe informar al destinatario de los fondos sobre este hecho. Esto debe hacerse a más tardar el día hábil siguiente al día en que se realizaron los cambios.

- Una carta de crédito irrevocable se considera modificada o cancelada cuando el banco ejecutor recibe el consentimiento del receptor de los fondos. No se permite la modificación parcial de las condiciones de las cartas de crédito por parte de estas últimas.

- Para realizar cambios o cancelar una carta de crédito confirmada, se requiere el consentimiento del banco designado y del destinatario de los fondos.

- Los cálculos bajo una carta de crédito son pagos realizados por organizaciones comerciales, por lo tanto, el receptor de fondos se entera de la apertura de una obligación monetaria directamente del banco emisor o de su banco (conconsentimiento de este último).

- Este tipo de pagos se realizan únicamente mediante transferencia bancaria.

- Los pagos de fondos en virtud de una carta de crédito se rigen por los acuerdos del cliente con los bancos y los acuerdos entre estos últimos.

Formulario de solicitud

Para pagar los bienes de la manera anterior, el pagador presenta 2 solicitudes al banco, que son una instrucción al banco para abrir una carta de crédito. La solicitud se presenta en el formulario desarrollado por la propia empresa. En este caso se deberán indicar los siguientes datos:

- fecha y número de documento;

- cantidad de pago;

- detalles de todas las partes de la transacción: pagador, banco emisor, organización ejecutora, destinatario de los fondos;

- tipo de carta de crédito;

- su período de validez;

- lista de documentos que debe presentar el destinatario de los fondos, requisitos para los mismos y fecha límite para su presentación;

- cómo se ejecuta la carta de crédito;

- propósito de este pago;

- remitente, destinatario, destino;

- fecha de cierre del proceso de transferencia de dinero;

- porcentaje de comisión de los bancos por la transacción y el procedimiento para su pago.

Esta es una lista de información básica, pero el documento puede contener cualquier dato que sea de interés para el solicitante. Se incluye información más detallada en el Reglamento del Banco Central de la Federación Rusa del 19 de junio de 2012 N 383-P "Sobre las reglas para la transferencia de fondos" (cláusula 6.7).

Métodos de ejecución de cartas de crédito

Hay varios métodos utilizados por los bancos para pagar las transacciones ensin efectivo:

1. Realizar el pago después de que el vendedor proporcione los documentos necesarios.

2. Pago atrasado: se realiza unos días después de que el banco reciba la lista de documentos acordada o después de un cierto período después del envío de la mercancía.

3. Realización de un pago mixto: parte del importe se paga previa presentación de los documentos, parte - unos días después del envío.

4. Aceptación de una letra de cambio: es aceptada por el banco emisor o albacea y pagada dentro del plazo convenido.

5. Negociación de documentos: el banco ejecutor compra una letra de cambio (giro) girada en un banco completamente diferente, o documentos adelantando al beneficiario (vendedor) o comprometiéndose a pagar el anticipo antes del día hábil en el que el banco debe recibir un reembolso del banco emisor. Este método se utiliza cuando el propietario de la mercancía desea recibir el dinero inmediatamente y el comprador desea pagar la venta al por mayor algún tiempo después de recibirla.

Ventajas de los pasivos bancarios

Los pagos mediante letras de crédito son transacciones financieras que tienen una serie de ventajas, a saber:

- asignación de responsabilidad a organizaciones comerciales por la legalidad de transacciones monetarias en forma de carta de crédito;

- garantizar el pago completo al vendedor;

- devolver el importe total al comprador en caso de cancelación de la venta;

- cumplimiento total de los términos del contrato entre las partes debido al control bancario;

- preservación de los fondos del comprador dentro de la organización.

Contrasliquidaciones a través de una carta de crédito

Además de los aspectos positivos, estas órdenes de pago tienen algunas desventajas, a saber:

- en cada etapa de la transacción, es necesario proporcionar una gran cantidad de documentos;

- alto costo de este pago sin efectivo para ambas partes.

A pesar de los inconvenientes que existen con esta forma de pago, las liquidaciones mediante cartas de crédito documentarias garantizan el éxito de la transacción, aseguran su transparencia y legalidad, y además permiten a los clientes del banco encontrar nuevos socios comerciales y entablar relaciones abiertas, exitoso y prometedor.

Recomendado:

Cálculos bajo una carta de crédito: esquema, características, ventajas y desventajas

Carta de crédito: ¿qué es? Esta es la obligación del banco de hacer, en nombre del cliente ya su cargo, los pagos a personas físicas y jurídicas dentro de los montos especificados y en las condiciones especificadas en la orden. La característica principal en el marco de la liquidación de cartas de crédito es que los bancos tratan solo con documentos, y en absoluto con los bienes que estos papeles representan

Recurso bajo OSAGO: definición, artículo 14. El derecho de recurso del asegurador frente a la persona que causó el daño, los plazos de ejecución y asesoramiento jurídico

MTPL ayuda a las compañías de seguros a recuperar el dinero que se pagó al perjudicado debido a un accidente de tráfico. Dicha demanda puede presentarse contra el culpable si se han violado las condiciones de la ley. Además, el pago al perjudicado deberá realizarse sobre la base del peritaje, así como del parte del accidente, que se elaboró en el lugar del siniestro

Contabilización de liquidaciones con diferentes acreedores y deudores, cuenta contable. Liquidaciones con proveedores y contratistas

En el proceso de realizar transacciones comerciales, se hace necesario realizar acuerdos con otros deudores y acreedores. En el plan de cuentas, la cuenta se utiliza para resumir dicha información. 76. Refleja una deuda deudora o acreedora que surge en el proceso de liquidaciones mutuas con otras personas jurídicas que no están incluidas en los registros contables de liquidación

Carta de crédito. Tipos de cartas de crédito y métodos de su ejecución

Una carta de crédito es una forma de pago entre un vendedor y un comprador cuando las instituciones financieras actúan como intermediarios. El pagador y el comprador de los bienes transfieren los fondos al banco, que los transfiere a la cuenta del banco emisor

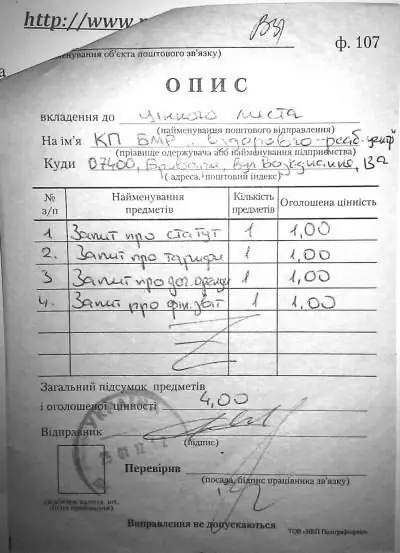

Carta certificada con descripción adjunta. El procedimiento para enviar una carta certificada con una descripción del archivo adjunto

En la era de la tecnología informática, la gente se escribe cada vez menos cartas en papel. Puede parecer que en un futuro cercano una organización como la oficina de correos en general se volverá obsoleta. Pero en realidad esto está lejos de ser el caso. Muy a menudo, es simplemente imposible prescindir del reenvío de correo. En este artículo, consideraremos el procedimiento para enviar una carta certificada con una descripción adjunta. Hablemos también sobre cuánto tiempo llevará la carta y cuánto cuesta dicho servicio