2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Última modificación: 2025-01-24 13:15:09

Al determinar la base imponible, el ingreso de un individuo, gravado a una tasa del trece por ciento, se reduce por el monto de las deducciones fiscales estándar. Para ingresos gravados a otras tasas impositivas, estas deducciones no aplican.

Período de cálculo del cargo

El período impositivo para una deducción fiscal estándar es de un mes. La base imponible del impuesto sobre la renta de un ciudadano podrá disminuir mensualmente por el monto de esta deducción.

Destinatario de la deducción

Las personas físicas cuyos ingresos estén sujetos al impuesto sobre la renta a la tasa del trece por ciento pueden recibir una deducción por este impuesto. Si no hay ingresos oficiales, entonces no se proporciona la deducción.

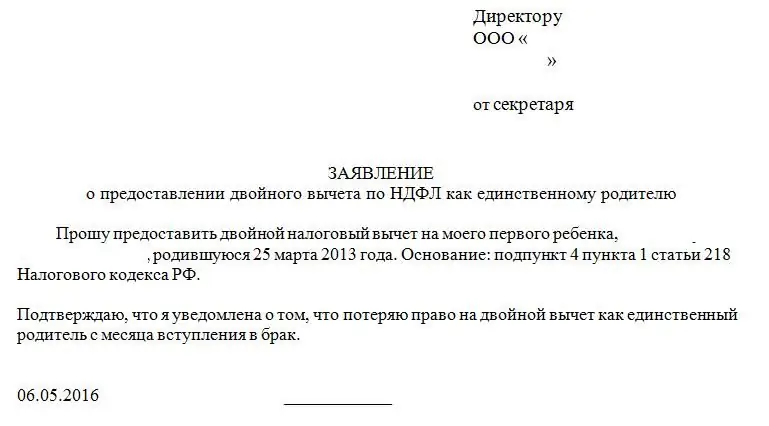

El derecho tiene carácter declarativo. Para solicitar una deducción fiscal, debe solicitar una deducción fiscal estándar. No es obligatorio exigir que un empleado presente una solicitud anualmente. Las deducciones estándar se pueden realizar año tras año en una sola solicitud.

Tipos de deducciones

El Código Fiscal de Rusia prevé deducciones fiscales estándar de los siguientes tipos:

- sobre el propio contribuyente (ciudadanos que cumplan determinadas condiciones);

- sobre los hijos del contribuyente.

Las deducciones estándar se proporcionan a un ciudadano después de una declaración personal sobre el deseo de recibir un beneficio fiscal a un agente fiscal (empleador) o a la inspección y presentación de documentos de respaldo. No existe una plantilla legal para solicitar una deducción fiscal estándar.

Deducción del empleado

Las deducciones estándar del impuesto sobre la renta personal para un contribuyente tienen una serie de características:

- El derecho a una deducción estándar para un empleado no tiene restricciones ni en la cantidad de dinero ni en la cantidad máxima de ingresos que recibe un ciudadano contribuyente.

- Si una persona trabaja para varios empleadores a la vez, puede solicitar una deducción solo en un lugar de actividad profesional. El empleador no está obligado a verificar si el contribuyente está trabajando en otro lugar. Para evitar malentendidos, el ciudadano debe incluir en su solicitud una cláusula que confirme que el solicitante es notificado de que la deducción solo puede ser proporcionada por un empleador, y se compromete a informar inmediatamente al departamento de contabilidad del empleador en caso de presentar una solicitud de deducción con otro. agente.

- La deducción puede ser aceptada no solo por el empleador con el que trabaja el empleado bajo un contrato de trabajo, sino también por otro impuestoagente (empresario individual, notario, abogado que ha establecido una oficina de abogados, una subdivisión separada de una empresa extranjera en Rusia).

- Para los ingresos por la venta de propiedades, los agentes no ofrecen deducciones fiscales estándar.

- Si un trabajador tiene períodos de no percepción de rentas del trabajo, entonces no se cancela el derecho, de acuerdo con la ley, a una deducción fiscal, sino que se acumula la propia deducción. Las deducciones fiscales estándar no se pueden utilizar durante años y no se pueden resumir. La acumulación es sólo para el año natural. Si al final del año, debido a la transferencia de beneficios fiscales, un empleado tiene un monto pagado en exceso del impuesto sobre la renta, puede devolverlo usted mismo comunicándose con la oficina de impuestos.

- Si un ciudadano tiene derecho a reclamar dos deducciones (por un monto de quinientos rublos y por un monto de tres mil), entonces se proporciona una deducción con un monto máximo (tres mil rublos).

- Si un ciudadano reclama el derecho a una deducción como contribuyente perteneciente a una determinada categoría, y a una deducción para su hijo(s), entonces se le conceden ambas deducciones (para el contribuyente y para el hijo).

Documentos proporcionados al empleador para demostrar el derecho legal a la deducción estándar para el empleado:

- Reclamación del empleado para la deducción estándar del impuesto sobre la renta.

- Confirmación documental del derecho legal a una deducción (certificado médico, documento de examen social, certificado del Héroe de Rusia o de la URSS, certificado de combatiente o veterano de guerra).

Siel contribuyente decidió solicitar el IFTS en el lugar de registro con una declaración del formulario 3-NDFL, luego debe adjuntar un certificado de ingresos del año en el formulario 2-NDFL, documentos que confirmen la deducción y un escrito solicitud dirigida al jefe de la inspección tributaria según el modelo.

Deducción fiscal estándar de tres mil rublos

Las siguientes categorías de contribuyentes tienen derecho a una deducción fiscal de tres mil rublos por cada mes del período impositivo:

- Participantes, liquidadores de las consecuencias de la explosión en la central nuclear de Chernobyl, la instalación industrial "MAYAK", incluidos aquellos con enfermedad por radiación y otras enfermedades específicas.

- Personal militar y civil involucrado en la construcción del Refugio.

- Probadores de armas nucleares (incluso subterráneas, submarinas), sustancias radiactivas militares.

- Participantes en el montaje de cargas nucleares.

- Deshabilitado Segunda Guerra Mundial.

- Discapacitados de los grupos I y II del personal militar.

- Discapacitados equiparados a personal militar.

Deducción de quinientos rublos

Se proporciona una deducción fiscal de quinientos rublos por cada mes del período impositivo a los siguientes grupos de ciudadanos:

- Héroes de la URSS y Rusia.

- Personas designadas con la Orden de la Gloria de tres grados.

- Participantes de la Segunda Guerra Mundial.

- Discapacitados del primer y segundo grupo y discapacitados desde la infancia.

- Personas que residían en la sitiada Leningrado durante la Segunda Guerra Mundialquienes estuvieron en la ciudad del 8 de septiembre de 1941 al 27 de enero de 1944.

- Prisioneros de campos de concentración durante la Segunda Guerra Mundial.

- Personas que donaron su médula ósea para salvar la vida de otras personas.

- Personas que enfermaron y sufrieron enfermedad por radiación como resultado del accidente en la planta de energía nuclear de Chernobyl, PA "MAYAK".

- Personas evacuadas de las zonas afectadas tras el accidente en la central nuclear de Chernobyl, la planta de producción de MAYAK.

- Participantes que cumplieron funciones internacionales con las decisiones de las autoridades estatales en la República de Afganistán.

- Personas que participaron en las hostilidades por decisión de las autoridades en el territorio de Rusia.

- Padres de militares que murieron defendiendo el país.

- Cónyuges de militares fallecidos hasta que vuelvan a contraer matrimonio registrado.

Crédito fiscal estándar por hijos

La deducción fiscal se proporciona a los padres, incluidos los padres adoptivos y los tutores. Del monto del salario mensual, se deduce la cantidad de dinero que no está sujeta al impuesto fiscal, y el monto restante de los ingresos se multiplica por el trece por ciento del impuesto. La deducción por hijos se proporciona a un ciudadano contribuyente hasta el mes en que su ingreso total en base devengado alcanza la cantidad de trescientos cincuenta mil rublos.

| Niño | Padre, adoptante | Tutor, fideicomisario, padre adoptivo | Padre soltero o padre adoptivo | Tutor, custodio oPadre soltero adoptivo | Un padre o padre adoptivo. El otro padre rechazó la deducción | Tutor, custodio o padre adoptivo. El otro padre rechazó la deducción |

| Primero | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Segundo | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Tercero y siguientes | 3000 | 3000 | 6000 | 6000 | 6000 | 6000 |

| Niño discapacitado | 12000 | 6000 | 24000 | 12000 | 24000 | 12000 |

2018 condiciones de deducción fiscal estándar:

- El niño debe tener menos de dieciocho años.

- Para un estudiante de educación superior a tiempo completo, la edad máxima es veinticuatro años.

- El salario del ciudadano beneficiario de la deducción por el año calendario en base acumulada no debe exceder los trescientos cincuenta mil rublos.

- La deducción por cualquier hijo se otorga independientemente de si la deducción se presentó a hijos anteriores.

- Si los cónyuges tienen un hijo común e hijos de matrimonios anteriores, el hijo común se considera el tercero.

- El derecho a la doble deducción es para padres solteros en una sola persona. El padre es reconocido como el único si el otro padre es declarado muerto o desaparecido (o presentadodeclaración de reconocimiento) o un guión en la casilla del padre en el certificado de nacimiento.

- Al mismo tiempo, para las personas que tienen hijos fuera del país, se proporciona una deducción de impuestos basada en documentos notariados por las autoridades competentes del estado en el que viven los hijos.

Características del cálculo de la deducción por hijos

Las deducciones estándar para niños con discapacidades son acumulativas. Por ejemplo, el primer hijo de la familia está discapacitado, el beneficio fiscal será de trece mil cuatrocientos rublos (mil cuatrocientos más doce mil).

La negativa del primer progenitor a la deducción a favor del otro se produce con las siguientes condiciones:

- niño mantenido por el padre;

- padre tiene ingresos imponibles oficiales;

- los ingresos acumulados no superan los trescientos cincuenta mil rublos;

- un padre presenta una solicitud a su agente para renunciar a la deducción estándar y el otro padre presenta una solicitud a su agente para duplicar la deducción;

- el descargo de responsabilidad no requiere certificación del empleador;

- certificado en forma de impuesto sobre la renta de 2 personas del padre que rechazó la deducción se presenta al empleador que proporciona la doble deducción todos los meses hasta el momento en que los ingresos superan los trescientos cincuenta mil rublos.

Dar deducciones a tutores y fideicomisarios

Características de obtener una deducción fiscal:

- Tutores, los fideicomisarios no pueden transferir sus derechos de deducción a otras personas.

- Un tutor (custodio) en una sola persona tieneel derecho a duplicar la deducción.

- Al contraer matrimonio, el tutor único (custodio) no pierde el derecho a duplicar la deducción.

- El cónyuge del tutor(es) no tiene derecho a una deducción fiscal en relación con el(los) hijo(s) bajo tutela.

- La privación o existencia de la patria potestad de los parientes de la madre y el padre de los hijos no afecta el monto de la deducción del tutor (custodio) en una sola persona.

- Los tutores (fideicomisarios) tienen derecho a deducir hasta que los pupilos alcancen la edad de dieciocho años.

- No se requieren documentos de respaldo para solicitar una deducción doble.

¿Dónde puedo obtener la deducción?

Hay dos formas de obtener una deducción por hijos:

- Preséntese en el departamento de contabilidad del empleador con una solicitud y adjunte los documentos requeridos (acta de nacimiento de los niños, certificados de instituciones educativas sobre la educación de los niños a tiempo completo).

- Preséntese en la oficina de impuestos con un formulario de declaración completo 3-impuesto sobre la renta personal.

¿Necesito una deducción?

El proceso para obtener una deducción estándar en el trabajo es muy rápido y fácil para una persona. Dada la modesta cuantía del pago, muchos ciudadanos no hacen uso de su derecho a la deducción fiscal. Depende de usted reclamar o no su derecho.

Recomendado:

Deducción fiscal al nacer un hijo: solicitud, quién tiene derecho a una deducción, cómo obtenerla

El nacimiento de un niño en Rusia es un evento que va acompañado de una cierta cantidad de papeleo. Los padres adquieren derechos especiales al reponer la familia. Por ejemplo, para una deducción de impuestos. ¿Cómo conseguirlo? ¿Y cómo se expresa? ¡Busca la respuesta en este artículo

Deducción fiscal por intereses hipotecarios. deducción del impuesto a la propiedad

Hoy en día, no todos los ciudadanos tienen suficiente dinero en efectivo para comprar un apartamento. Muchos tienen que usar préstamos. Los préstamos dirigidos dan derecho a reclamar una deducción fiscal por intereses hipotecarios, siempre que los documentos se ejecuten en el territorio de la Federación Rusa

Deducción por hijos hasta qué cantidad? Deducciones fiscales estándar por hijos

Las deducciones fiscales son lo que atrae a muchos ciudadanos. Dependen de los niños. No siempre y no para todos. Pero si tal elemento existe, hace muy felices a los contribuyentes. ¿Qué es la deducción fiscal por hijo? ¿Cuánto será?

Código 114 en el certificado de IRPF bipersonal. deducción fiscal estándar

De conformidad con la ley, al calcular el impuesto sobre la renta, algunas personas pueden recibir un beneficio en forma de deducción fiscal estándar. Debido al hecho de que el monto del salario depende del monto de dicha deducción, a menudo muchos empleados tienen preguntas sobre qué certificados y documentos deben presentarse para obtener dicho derecho. A su vez, los empleados de contabilidad están obligados a ingresar correctamente el código 114 en el certificado 2-NDFL para reflejar la deducción prevista en el mismo

Rodamientos: estándares, tamaños. Tamaños de rodamientos estándar

La industria moderna produce rodamientos de diferentes diseños. Al mismo tiempo, los estándares GOST pueden regular sus diámetros, anchos y desviaciones permisibles. En la mayoría de los casos, cuando se ensamblan varios tipos de unidades, se utilizan rodamientos y cojinetes lisos