2026 Autor: Howard Calhoun | [email protected]. Última modificación: 2025-01-24 13:15:06

El crédito a pedido es un tipo de préstamo en el que el prestatario obtiene el derecho a utilizar los fondos de una cuenta especialmente abierta a su propia discreción. La cantidad es limitada. Un préstamo de guardia es un préstamo otorgado por un banco con derecho a exigir un reembolso en cualquier momento.

Definición

Entonces, ¿qué es un préstamo de guardia? Miremos más de cerca. Pedir dinero prestado es una necesidad que a menudo surge en el mundo moderno tanto para individuos, ciudadanos y empresarios individuales, como para medianas y grandes empresas, firmas y empresas. Los fondos prestados se atraen activamente tanto para satisfacer necesidades personales como para resolver problemas financieros en el proceso de desarrollo empresarial.

Las instituciones de crédito hoy en día pueden ofrecer una amplia gama de servicios en el campo de los préstamos y pueden cumplir con los requisitos de cualquier cliente en términos aceptables. Solo queda elegir el más adecuado para ti.

El préstamo de guardia es uno de los raros pero interesantesservicios. También se llama préstamo a la vista. El plazo del préstamo no tiene un límite estrictamente establecido. Este tipo de préstamo se originó en Inglaterra. Hoy en día, este enfoque es más típico de los bancos estadounidenses.

En nuestro país, este tipo de servicios no están lo suficientemente extendidos. Las instituciones de crédito en Rusia prefieren establecer condiciones para el uso de los fondos prestados. Además, de acuerdo con la legislación vigente de la Federación Rusa, si los términos del pago del préstamo no se especifican en el contrato, la deuda debe pagarse dentro de los 30 días. Este servicio es nuevo y aún no se usa mucho.

Características de un préstamo de guardia

Este tipo de préstamo tiene varias diferencias con otros tipos de préstamos. La principal característica es que un préstamo a la vista es un tipo de servicio en el que se debe realizar una devolución a petición del banco. Por lo general, se advierte al cliente sobre esto con 2 a 7 días de anticipación. Durante este período, el prestatario debe pagar la deuda. Se permite el pago anticipado de la deuda, si está previsto en el contrato. No se cobra comisión.

Otra característica distintiva de un préstamo de guardia es la apertura de una cuenta especial. Tiene los rasgos característicos tanto de préstamo como de corriente. Registra todas las transacciones y datos sobre la deuda mutua del banco y el cliente. El prestatario tiene derecho a utilizar los fondos de la cuenta en cualquier momento y retirarlos en cualquier cantidad dentro del límite.

Mensualmente, el cliente está obligado a pagar intereses sobre el préstamo, que se acumulan estrictamente sobre el préstamocantidad por el período real de su uso. La tasa es mucho más baja que para otros tipos de préstamos. El cliente tiene la oportunidad de pagar la deuda principal en cualquier momento conveniente para él en partes o en un pago único. El saldo de la cuenta puede ser débito o crédito.

Condiciones y orden de registro

Para recibir un préstamo de guardia, primero debe concluir un acuerdo con el banco. Para ello, es necesario presentar una solicitud y rellenar un cuestionario del formulario correspondiente.

Luego el banco evaluará la solvencia del prestatario potencial. Para ello, deberá presentar un paquete de documentos:

- Informe financiero y balance general del año pasado;

- póliza de seguro;

- documentos que confirman la propiedad de bienes inmuebles o un contrato de arrendamiento;

- carta constitutiva de la empresa;

- certificado de registro de persona jurídica.

La condición principal de las instituciones de crédito para otorgar un préstamo es una garantía de reembolso del préstamo. En esta capacidad, se utilizan principalmente valores (acciones, bonos, letras), bienes o equipos de clientes. Es necesario presentar documentos de garantía al banco. El banco lo evaluará. Dependiendo del valor de la garantía, se determina la cantidad de fondos que se pondrán a disposición del cliente.

Después de las acciones anteriores, se concluye un acuerdo entre el prestamista y el prestatario. Al firmarlo, se recomienda al cliente que preste atención al plazo para notificar al banco sobre la necesidad de pagar la deuda. Cuanto más largo sea, menor será el riesgo de perder la propiedad pignorada.

Para los clientes habituales no es necesario presentar pruebas de solvencia. Es suficiente presentar los documentos para la fianza.

Luego debe abrir una cuenta bancaria, que recibirá la cantidad especificada en el contrato de préstamo. A petición del banco, la deuda debe ser pagada en el plazo de una semana.

Quién puede usar el servicio

El crédito de guardia es un tipo de préstamo popular entre los corredores que se benefician de la venta y compra de valores utilizados como garantía. Los empleados de las bolsas de valores u otros propietarios de valores también utilizan este servicio.

Las empresas y empresas comerciales e industriales utilizan los préstamos de guardia como fuente de fondos adicionales para una transacción importante. En su mayoría son clientes habituales del banco que necesitan dinero con urgencia.

Beneficios para el banco

Con el fin de ampliar la base de clientes, las instituciones de crédito amplían periódicamente la lista de sus servicios, proporcionando a sus prestatarios potenciales una amplia variedad. Cada uno de ellos tiene sus propias posibilidades y limitaciones. Todos los tipos de préstamos tienen aspectos positivos y negativos tanto para los prestamistas como para los prestatarios. Una excepción es sin préstamo de llamadas. Considere sus ventajas y desventajas con más detalle.

El crédito de guardia se refiere a los productos financieros del banco, que son la mejor oportunidad para aumentar la liquidez. Esto se debe a que enla mayoría de las veces, el cliente proporciona valores como garantía.

La liquidez del banco también está respaldada por el hecho de que los préstamos a la vista son préstamos a corto plazo, a pesar de que el reembolso de los fondos prestados puede llevar un período de tiempo bastante largo.

Un factor positivo es el bajo riesgo de impago del préstamo, ya que está garantizado por una garantía real

Beneficios para el prestatario

El crédito a la vista es atractivo porque, al ser un préstamo a la vista, prevé un tipo de interés más bajo que en otros casos. Además, la tarifa por el uso de fondos prestados se calcula sobre la cantidad realmente utilizada y solo por el período desde el momento de su retiro hasta la devolución.

Además, en este caso, no se requiere el uso previsto de las finanzas. El prestatario tiene derecho a gastar los fondos recibidos a su propia discreción, sin informar al prestamista.

La gran ventaja es la posibilidad de recibir dinero y pagar la deuda en cualquier momento conveniente y de forma conveniente: en cuotas o en un solo pago. No se requiere seguro al solicitar un préstamo, ya que la garantía se proporciona en forma de valores.

Los clientes regulares pueden contar con ciertos beneficios: un aumento en el monto del préstamo o descuentos adicionales en los intereses por usar el préstamo. Dichos prestatarios pueden solicitar un préstamo de guardia por un año o incluso más. Pero esto también puede resultar una desventaja, ya que con el tiempo la política del banco puede cambiar, no siempre para bien. PEROen este caso, puede que de repente sea necesario devolver una gran cantidad de fondos en un tiempo relativamente corto.

Riesgos bancarios

La desventaja más importante de los préstamos de guardia es la incapacidad de planificar y predecir las ganancias de dichos préstamos. La razón de esto es el derecho del cliente a pagar la deuda en cualquier momento, incluso antes del vencimiento del contrato, y retirar la garantía.

Riesgos del prestatario

Préstamo de guardia: ¿qué es? Este es un préstamo a la vista. Por tanto, un factor negativo para el acreditado es que el banco tiene derecho a informar en cualquier momento sobre la necesidad de devolver la deuda del préstamo. El riesgo radica en la posible f alta de fondos en ese momento en su totalidad por parte del prestatario. En este caso, la propiedad colateral pasará a ser propiedad del banco. Dado que los valores pueden tener una alta liquidez, su pérdida traerá pérdidas financieras significativas al prestatario.

En el caso de utilizar un servicio bancario de este tipo para reducir los riesgos, se recomienda tomar fondos exclusivamente para el propósito previsto y siempre estar preparado para el hecho de que el banco pueda exigir su devolución.

Recomendado:

Préstamo de automóvil en Sovcombank: opiniones de clientes, condiciones de obtención, condiciones de pago

Un gran número de organizaciones de crédito le permite elegir un préstamo para todos los gustos. Al elegir un banco, también debe prestar atención a las opiniones de los clientes. Un préstamo para automóvil de Sovcombank es único porque se adapta a diferentes segmentos de la población, al tiempo que ofrece tasas bajas y condiciones convenientes

El salario de un guardia de seguridad en Moscú. Condiciones de trabajo como guardia de seguridad en Moscú

Muchos quieren conseguir un trabajo como guardia de seguridad en la capital de Rusia. Considere el nivel de salarios de tales especialistas. ¿Qué determina el nivel del salario? ¿Es cierto que sólo se contratan empleados con licencia y permiso para portar armas?

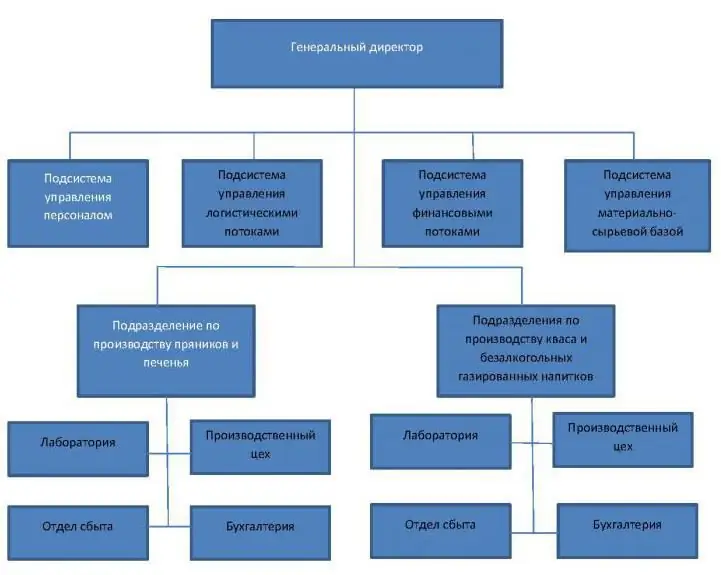

La estructura organizativa de una organización es Definición, descripción, características, ventajas y desventajas

El artículo revela el concepto de la estructura organizativa de una empresa: qué es, cómo y en qué formas se utiliza en las empresas modernas. Los diagramas adjuntos ayudarán a ilustrar visualmente el uso de diferentes tipos de estructuras organizativas

¿A qué banco pedir un préstamo? ¿Qué documentos se requieren para un préstamo bancario? Condiciones para la concesión y devolución de un préstamo

Los grandes planes requieren fondos sólidos. No siempre están disponibles. Pedir un préstamo a familiares no es confiable. Las personas que saben manejar el dinero siempre encuentran soluciones exitosas. Además, saben cómo implementar estas soluciones. Hablemos de préstamos

¿Cómo pagar un préstamo con un préstamo? Tomar un préstamo de un banco. ¿Es posible pagar el préstamo antes de tiempo?

Este artículo ayuda a lidiar con el acuerdo de refinanciación, que es una de las opciones de pago de préstamos más exitosas